\転職意思が固まる前の情報収集も歓迎/

ヤマトヒューマンキャピタル株式会社 代表取締役

一般社団法人日本プロ経営者協会 代表理事

堀江 大介 | Daisuke Horie

野村證券、ITスタートアップ、コンサルティング業界専門の人材紹介会社を経て、ヤマトヒューマンキャピタル創業。

これまで、同領域に200名以上の方を支援した実績をもつ。

事業承継問題の解決には投資資金に加え「経営人材」を輩出するエコシステムが必要であると考え、一般社団法人日本プロ経営者協会をPEファンドパートナーと共同で設立し、代表理事を務める。

【書籍】

ポストコロナのキャリア戦略 経営×ファイナンス (ロギカ書房)

このページでは、昨今人気のキャリアとなっているM&A業界のキャリアの実情や年収情報、転職ノウハウ・事例、具体的な求人情報について解説します。

一口にM&A業界といっても、種類ごとにプレイヤーを上げるだけでも、投資銀行、会計事務所系アドバイザリーファーム、M&A仲介会社、銀行のM&Aチームなど多様なプレイヤーが存在します。

はじめてM&A業界を目指す方はもちろん、M&A業界からの転職先を探されている方にもお役に立つ記事を作成することを意識しました。

ただし、弊社ヤマトヒューマンキャピタルは転職エージェント会社ですので、業界や個別企業のマイナス面はこのような場では申し上げられません。

より突っ込んだ業界の実情や転職ノウハウ、事例をお知りになりたい方はこちらより無料キャリア相談にお申し込みください。

M&A業界への未経験転職は可能?

M&A業界の市況は?

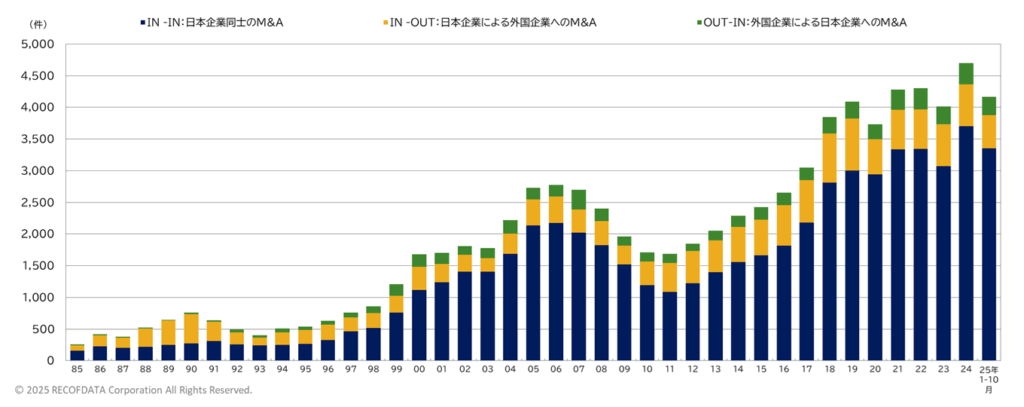

レコフデータ社の資料からも分かる通り、コロナ危機による一時的な縮小はありましたが、大企業の事業の選択と集中、中小企業の後継者不足からM&A市場は近年非常に活況です。

M&A業界に新規参入する企業も増加し、競争環境は激しくなりながらも業界全体としては成約案件数も増え、成長し続けています。

M&A業界の採用市況と対象は?

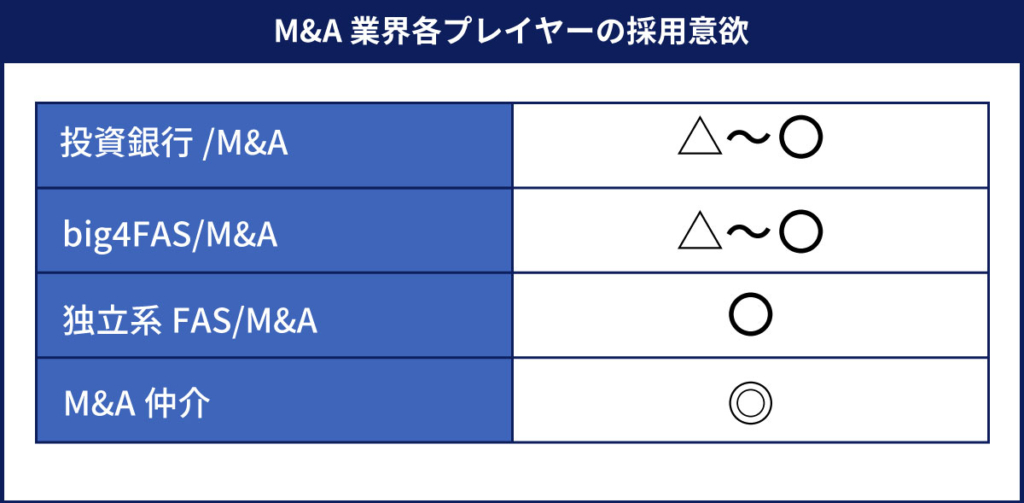

各プレイヤーの採用意欲とターゲットは以下の通りです。

会社ごとにかなり差がありますのであくまで大枠でとらえて頂き、詳細は弊社コンサルタントにご相談頂ければと思います。

M&A仲介 ◎

- 投資銀行に在籍するアナリスト~VP

- コンサルティングファーム出身者

- 銀行・証券会社の成績優秀層の若手

- 会計士の若手

- 事業会社の営業職成績優秀層

M&A仲介業界では、案件の難易度が上がってきています。

決まりやすい案件はすでに営業しつくされており、何かしらの理由で簡単に売れない案件がマーケットに残っている傾向にあります。

そのため、「元気で明るい」営業の人材採用が多かった数年前とは変わり、以前よりも地頭や会計スキルの必要性が高まっています。

big4FAS/M&A △~〇

- 投資銀行出身者

- 戦略ファームの若手

- 総合商社の投資経験者若手

- 銀行・証券会社のファイナンス業務経験者

- 会計士若手

- 事業会社経営企画、財務部の若手

※いずれも英語力必須

独立系FAS/M&A 〇

- 投資銀行に在籍するアナリスト~VP

- コンサルティングファーム出身者

- 総合商社の経営管理、投資経験者

- 銀行・証券会社の成績優秀層の若手

- 会計士の若手

- 事業会社経営企画、財務部の若手

- 簿記2級以上の会社基礎力のある方

投資銀行/M&A △~〇

外資系投資銀行の採用ターゲット

- 同業の投資銀行に在籍するアナリスト~VP

- 戦略ファームの20代若手

- 総合商社の投資経験者20代若手 ほか

※いずれも英語力必須

日系投資銀行の採用ターゲット

- 同業の投資銀行に在籍するアナリスト~VP

- 戦略ファームの若手

- 総合商社の投資経験者の若手

- 銀行・証券会社の成績優秀層の若手

- 会計士の若手

※いずれも英語力必須

概要的にまとめますとこのようになりますが、会社もかなりの数がありますし、お人柄も大きく影響しますので詳細は是非ご相談下さい。

弊社では完全未経験の営業マンからbig4FASのM&Aチームに転職された方もおりますのである程度キャリアは作れると考えております。

\転職意思が固まる前の情報収集も歓迎/

M&A仲介業界の採用職種は?

M&A仲介会社の主な採用ポジションは以下の3つの職種となります。

- M&Aコンサルタント職

- インサイドセールス職

- アナリティクス(エグゼキューションサポート)職

それぞれの仕事内容の範囲や、業務の分け方などは会社によって異なりますが、下記内容が各職種のオーソドックスな区分けです。

M&Aコンサルタント職

M&Aにおける譲渡案件のソーシング、経営者との商談、アドバイザリー契約の獲得、買い手企業のマッチング、エグゼキューション、クロージングまでの一連の流れを担当。

売手・買手企業の間に立って中立的な立場で交渉を行い、M&Aを成約に導くためのサポートを行う。

どのような業界へアプローチするか、売り手・買い手双方のニーズをどのように結びつけるか、自由な発想でビジネスを展開する能力が求められる。

買い手担当、売り手担当を分けてクライアントを支援するスタイルの企業と一気通貫で一人のコンサルタントが売り買い双方を支援する企業に分かれ、採用もそれに合わせて行われる。

- 経営者への提案営業で実績を有する方

- 経営者へのコンサルティングやアドバイザリー業務経験を有する方

- 会計士や税理士など会計バックグラウンドがあり、一定以上のコミュニケーション能力を有する方

インサイドセールス職

M&Aコンサルタントと連携しながら、DMや電話営業、会計事務所・銀行などの案件紹介者への紹介営業などを通じて、事業承継ニーズのある企業との面談機会創出を目指す職種。

面談機会創出後はM&Aコンサルタントへ顧客フォローを引く継ぐケースが一般的。

面談創出に向けて、1)業界の市場調査、ターゲットリスト選定力と2)ターゲットに対する最適なアプローチ戦略立案と実行力の双方が求められる。

- インサイドセールス業務経験者

- 営業経験があり優秀な成績を残されている方

- インサイドセールスを極める道とM&Aコンサルタント職へ異動する双方の道が用意されている会社が多い

アナリティクス(エグゼキューションサポート)職

事業、財務、税務、法務などの専門知識を活用し、買い手企業への提案資料となる譲渡企業の企業概要書(Information Memorandum:IM)作成や譲渡企業より収集した財務資料を基に行う企業価値評価(valuation)などM&Aにおける分析、資料作成領域を担当する。

その他にも、LOI/SPAに関する契約書類の作成やDDに向けた資料準備および質疑応答サポートなど、M&A実務(エグゼキューション)を主に担当する専門職。

- officeによる資料作成(特にパワーポイントやExcel)経験を有する方

- 簡易な事業DD、財務DD、法務DD(企業間の契約書チェックを含む)経験のある方

- 基礎的な財務の知識やofficeスキルがあればポテンシャル採用を行うケースもある

M&A業界の転職難易度は?

前項、M&A業界の採用市況と対象でご説明させて頂きましたが一般論としては案件サイズが大きくなればなるほど採用難易度が上がると考えて頂いてよいかと思います。

しかしFASとM&A仲介会社ではそもそも仕事内容が異なりターゲットが大きく異なるということもありますので一概には言えません。

また、採用求人ポジションは水物ですので季節性や会社ごとの事業状況によって大きく異なります。

「某投資銀行が日本市場を注力し始めたため一時期採用ハードルが下がった!」

「某独立系M&A仲介スタートアップが急拡大し、採用ニーズが極めて高まっている!」

上記のような採用ニーズの変化は日常茶飯事ですのでケースバイケースととらえつつ、概略的に情報収集して頂ければと思います。

また、一人で転職先を探すよりも、転職エージェントを使った方がはるかに効率良く会社を探せます。

M&A業界への年齢別転職のしやすさは?

M&A業界の年齢ごとの採用可能性を見ていきましょう。

20代

M&A業界の全てのプレイヤーは20代を積極採用しております。

営業力や会計、財務の知見、地頭など基礎能力が高ければ完全未経験からも転職できるケースはあります。

投資銀行のM&Aチームに関しても20代がメインの採用ターゲットです。

30代

30代は完全に採用不可という会社もありますし、未経験者も35,6歳までは採用しますという会社もございます。

経験者はもちろん年齢は関係ありません。

40代

40代になりますと基本は経験者採用です。

経験者の中でもエグゼキューションは完全に一人で可能、案件の獲得力には自信があります、特定の業界の経営陣とのネットワークが豊富にあります、など何らかの強みをアピールしたいところです。

50代

50代以降になりますと事業部長として事業が牽引できるか、特定の業界のネットワークや高い案件獲得能力を活かして収益を明確に獲得できる算段が立ちませんと転職しづらいと言えます。

一方でなかに事業立ち上げポジションなのでじっくりM&A事業を作り上げて欲しいというような中長期目線で採用してくれる会社もあります、

弊社では20代~60代の方までM&A業界に転職支援をさせて頂いたことがありますので、あまり年齢のことは気にせずお気軽にご相談頂ければと思います。

M&A業界への転職に有利なスキル・経験・資格・学歴は?

M&A業界で求められるスキルは業界の中でもどのカテゴリーの会社への転職を目指すかによって異なります。

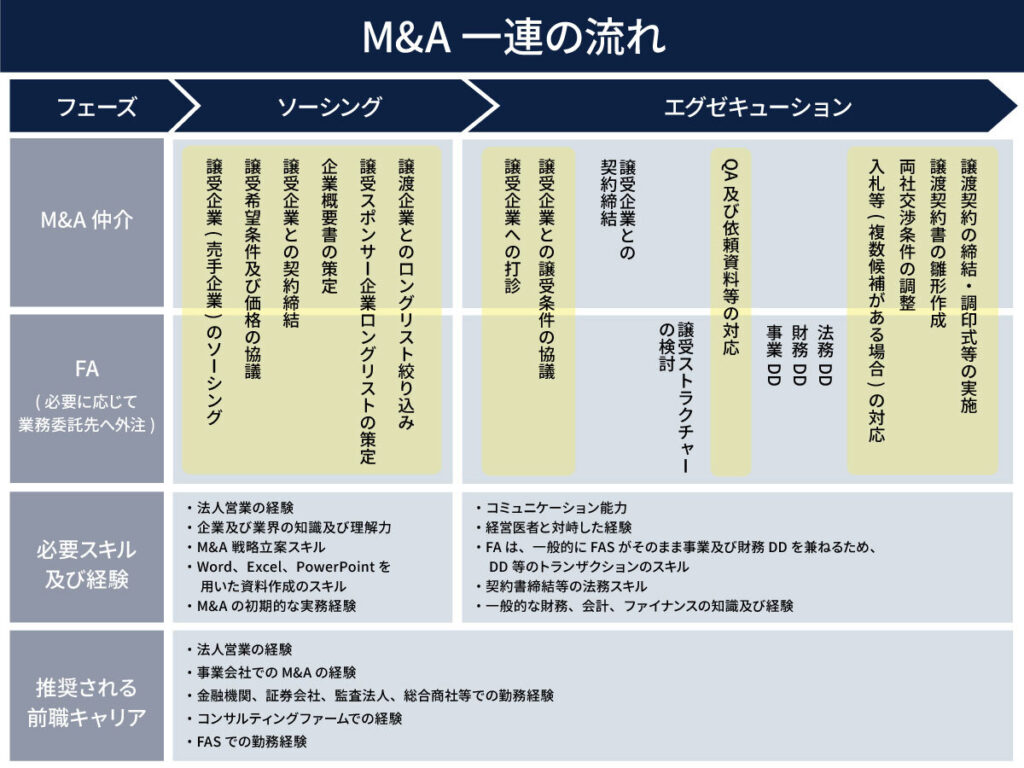

大きくFAとM&A仲介で仕事の流れや、フェーズごとの重要度や粒度が異なりますが、基本的な流れは、案件発掘(ソーシング)→案件化→M&A案件の実行(エグゼキューション)→経営統合(PMI)です。

※FA、M&A仲介会社はPMIまでは支援していません。

コンサルティングファームのPMIチームや、FASなど専門会社が担当するケースが一般的です。

ここからは、業界の各プレイヤーに求められるスキルに関して概略的に触れていきたいと思います。

M&A仲介

求められるスキルは「営業力」×「地頭」×「財務の基礎力」と考えて頂くと良いかと思います。

中でも営業経験においては下記のような経験や能力があれば面接の機会が与えられる可能性が高いでしょう。

- 営業経験2年以上(上位営業成績)

- 新規営業の経験(法人営業なら尚可)

- 経営者等、最高意思決定者との商談、折衝の経験

業界問わず、金融機関、商社、不動産会社、MR/MS、人材サービス、メーカー、IT企業などの各業界の大手各社で高い成果、実績を挙げている方を採用しています。

ファイナンスの知見においては入社までに必須としている企業は多くないものの、簿記2級レベルの知識を推奨としている企業もあります。

また下記の資格は選考において歓迎要件とされることが多いです。

- 公認会計士(科目合格含む)

- USCPA米国公認会計士(科目合格含む)

- 税理士

- 中小企業診断士 …など

会計やエグゼキューション(M&Aの実行)のスキルに関しては、入社してからでも十分身に付けられます。

M&A仲介会社の経営陣が口をそろえて話すのは、「何よりも中堅・中小企業のオーナー経営者を心から尊敬し、役に立ちたいという気持ちがある方を採用したい」という点です。

もちろんいろいろなタイプの方が活躍される業界ではありますが、こうした気概がなければ、長期にわたって楽しみながら仕事に取り組むことはできず、仕事から得られる充実感・達成感も全く異なるレベルのものになってしまう可能性が高いです。

FAS/M&A

シニアは投資銀行と同じく案件獲得力が求められるため業界の経営幹部とのネットワークや提案能力が重要です。

若手や未経験者に関しては、会計の基礎力やエクセルやパワーポイントによる資料作成能力、財務モデリング能力、コミュニケーション能力、そしてそれらを支える思考力が求められる点は投資銀行と同じです。

一方で会計系の資格を好むファームが多く、公認会計士やUSCPA、簿記といった資格を保有していると有利でしょう。

学歴に関しては良いに越したことはありませんが投資銀行に比べると優先度は高くなく、資格や実務経験重視の業界です。

英語に関してはグローバルファームの場合はある程度コミュニケーションがとれると良いですが、国内系のFASで中堅企業未満のクライアント規模が多い場合は必要ありません。

投資銀行/M&A

シニアは基本的に案件獲得力が求められるため業界の経営幹部とのネットワークや提案能力が重要です。

若手や未経験者に関しては、エクセルやパワーポイントによる資料作成能力、財務モデリング能力、コミュニケーション能力、そしてそれらを支える思考力が求められます。特段必須の資格はありません。

高学歴を好む業界ですので国内主要国立大学、名門私大、海外大卒が基本となります。

英語力に関しては外資系投資銀行は必須、日系も必須よりの尚可ととらえていただくと良いかと思います。帰国子女がより好まれます。

<NEW>転職エージェントが語るM&A業界の採用状況とは?

M&A業界は、同じ「M&A関連」でも、

仲介/FAS・FA/投資銀行で採用される人材像が大きく異なります。

ここでは、主要3領域の“最低限知っておくべき採用傾向”を簡潔にまとめます。

● M&A仲介:営業力と思考力が最大の評価ポイント

仲介会社は、案件の発掘から成約まで営業色が強く、以下の経験が評価されやすい傾向です。

- 法人営業での高い成果

- 新規開拓の実績

- 経営者層との商談経験

財務は入社後に学べる会社が多いものの、

簿記2級レベルの知識や、公認会計士・USCPA・中小企業診断士などの資格があると好印象です。

最も重視されるのは、

「中小企業オーナーに向き合う姿勢」であり、実績よりも価値観が採用の決め手となるケースも少なくありません。

● FAS/FA:会計知識と資料作成スキルが重要

FASやFAでは、会計・財務の理解度が選考の基本軸になります。

- 会計の基礎知識

- 財務モデリング

- Excel/PowerPointでの資料作成

- 論理的思考

特にFASでは会計系資格の評価が高めで、公認会計士やUSCPA、簿記資格の保有は強い武器になります。

英語力はファームによって異なり、国内系では不要なケースも多いです。

● 投資銀行:高いポテンシャルと学歴を重視

投資銀行では、若手・未経験の場合でも選考難易度が高く、

- 高度な資料作成スキル

- 財務・モデリング理解

- 思考力・コミュニケーション力

が見られます。

資格は必須ではありませんが、高学歴層が中心で、英語力も評価される傾向があります。

外資はほぼ必須、日系は“必須に近い歓迎”というイメージです。

<NEW>M&A業界に向いている人の特徴は?

M&A業界は、知識やスキル以上に「考え方」や「スタンス」の差が成果に直結しやすい業界です。

以下に当てはまる方は、M&A業界で活躍できる可能性が高いと言えるでしょう。

経営者の立場で物事を考えられる人

M&Aの現場では、企業オーナーの人生や決断に深く関わります。

そのため、自分の視点だけでなく「経営者の目線」に立って考えられる人は強みになります。

数字やロジックに抵抗がない人

財務や企業価値の話は避けて通れません。

完璧な知識がなくても、「数字が苦手ではない」「学ぶ意欲がある」という姿勢が重要です。

タフで粘り強いタイプ

M&Aは短期間で成果が出る仕事ではありません。

交渉が長引いたり、破談になることも多くあります。それでも前向きに取り組める精神力は、大きな武器になります。

相手の話をきちんと聞ける人

実は「話がうまい人」より、「聞く力がある人」の方が評価される業界です。

相手の本音を引き出せるコミュニケーション力は、成果に直結します。

成果に正面から向き合える人

M&A業界は、結果が評価に直結する世界です。

プレッシャーはありますが、成果=報酬 という環境を前向きに楽しめる人ほど向いています。

M&A業界への転職に失敗する人の特徴は?

転職活動で失敗(内定が出ない)人の特徴

面接は営業ですので、まず相手が候補者に何を求めているか知る(業界理解、個別理解)必要があります。

それを理解した上で、自分という商品がいかに御社にとって価値があるか、都合良いか、リスクがないかを伝えるのは意外と難しいものです。

まずは上記認識をするところから始まり、人間自分のことは自分で一番分かりませんので第三者からアドバイスを受けながら自身の見せ方の練習(模擬面接)をなさることをお勧めします。

転職先選びで失敗する人の特徴

転職先選びは結婚相手選びのようなものですので答えはありません。

ありませんが相手のことを理解する(業界理解、応募企業理解)こと、自分のことを理解する(何をやりたいか、どんな人生が良いか)は必須です。

このあたりの情報収集や内省が不足していると入社後こんなはずではなかったとなるケースがあります。

多いのは、組織文化に合わない、報酬体系が思っていたものと異なる、仕事内容が想定と異なる、というものでしょうか。

100%正しい選択はできませんし、自分の選択を自分の努力で正しいものにする。働きやすい環境は自らの努力で作るという発想も重要ですが、入社前に最低限情報収集する必要はありますので、業界に詳しい友人や転職エージェントにご相談されることをお勧めします。

<NEW>なぜM&A業界は転職先として注目されているのか

M&A業界は、ここ数年で「専門職志向のビジネスパーソン」から特に注目を集める転職先となっています。

理由は、単に“稼げる業界”という点だけではありません。

市場が成長しており、求人が増えている

事業承継問題や業界再編を背景に、M&Aの必要性は高まり続けています。

それに伴い、仲介会社・アドバイザリー・FASなどの採用も活発化しており、未経験歓迎の募集枠を設ける企業も増えてきました。

実力主義で、報酬と成果が直結する

成果に応じて年収が大きく変わる業界であり、年齢や年次に関係なく、結果を出せば正当に評価されます。

実力で勝負したい方にとって、非常にフェアな環境と言えるでしょう。

経営に近い視点で仕事ができる

M&Aの仕事は単なる営業ではなく、企業の将来や意思決定に直接関与します。

経営者と議論する場面も多く、経営的視点を身につけたい方にとって成長機会が非常に大きい業界です。

キャリアの市場価値が上がる

M&A業界での経験は、

- 財務・会計知識

- 交渉力

- 問題解決力

- 事業理解力

といった、どの業界でも評価されるスキルを磨くことにつながります。

結果として、将来的な転職や独立においても選択肢が広がる傾向にあります。

M&A業界の面接対策は?

M&A業界の選考フローについてはもちろん企業によって変わりますが、以下のような一般的なフローが多い傾向にあります。

- 書類選考(履歴書、職務経歴書)

- 面接(人事部や各領域の執行役員・マネージャー数名)2~3回程度

- 代表・役員面接

面接でよく聞かれる質問については、

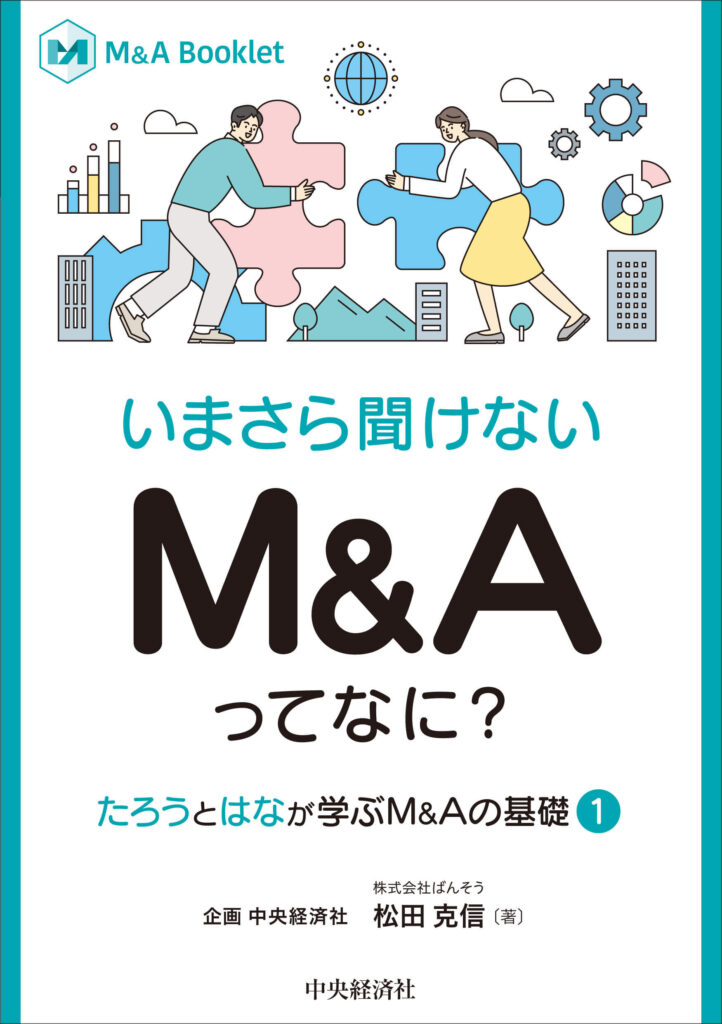

M&A業界への転職におすすめの本は?

手前味噌で恐縮ですが、私堀江大介とマラトンキャピタルパートナーズ取締役の和田さんの下記共著は業界全体を俯瞰しつつ、M&A及び関連業界の理解が深まる内容になっていますので業界に詳しくない方にはお勧めです。

PWCアドバイザリーのM&Aチームパートナーや日本M&Aセンターの取締役など業界の幹部へのインタビュー記事も掲載しております。是非業界の実情理解にご利用下さい。

ポストコロナのキャリア戦略

~経営×ファイナンス~(ロギガ書房)

- 業界に精通した共著者がM&A・事業再生・PEファンド業界を徹底解説、

未経験から経営やファイナンスのプロフェッショナルキャリア構築法を伝授 - 業界の主要プレイヤー経営陣が集結

(PWCアドバイザリー、日本M&Aセンター、バトンズ、

山田コンサルティンググループ、マラトンキャピタルパートナーズ、その他大手PEファンド) - 弊社代表とマラトンキャピタルパートナーズ取締役和田耕太郎氏の共著

また、株式会社中央経済社ホールディングスより出版されている以下の書籍についても、ヤマトヒューマンキャピタル代表の堀江が事務局として関わっております。

各界の実務派が書籍を出版しており、M&A及び関連業界の理解が深まる内容になっております。

M&A業界への転職成功事例は?

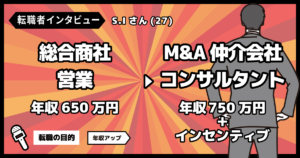

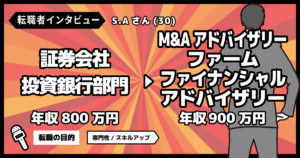

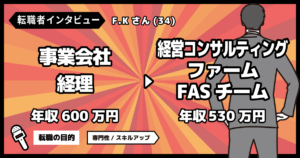

弊社を通じてM&A業界への転職に成功した事例をいくつかご紹介します。

未経験からM&Aコンサルタントへのキャリアチェンジを実現

【学歴】私立大学卒

【年齢】32歳

【前職】MR

大手証券会社からM&A仲介に転職、1年で年収が4倍に。

【学歴】国立大学卒

【年齢】25歳

【前職】証券会社

M&A仲介会社から投資銀行へ転職

【学歴】有名私大卒

【年齢】33歳

【前職】銀行

証券会社リテール営業からbig4FAS/M&Aアドバイザリーチームへ転職

【学歴】有名私大卒

【年齢】26歳

【前職】銀行系証券会社

監査法人からグローバルM&Aアドバイザリーファームへ転職

【学歴】有名私大卒

【年齢】27歳

【前職】監査法人

証券会社からコンサルティングファームを経てbig4FAS/M&Aアドバイザリーチームへ転職

【学歴】有名私大卒

【年齢】33歳

【前職】証券会社

M&A業界へ転職された方のインタビュー記事も用意していますので業界理解にお役立てください。

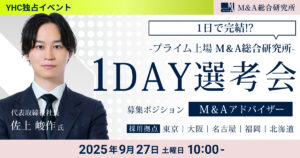

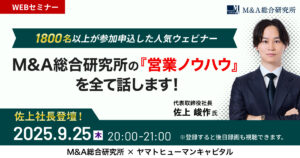

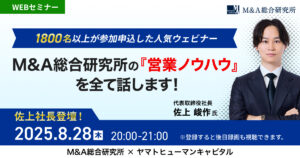

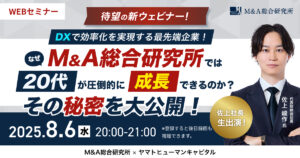

求人探しや面接の手間を省き、休日1日で内定を狙える特別イベント。『忙しい』『面倒』で転職を後回しにしていた方も、効率よく新しい一歩を踏み出せます!

▼開催実績企業(※一部)

※直近の開催予定は企業によって異なりますが、ご登録いただいた方には今後の開催が決まり次第ご案内いたします。

\休日1day選考会について詳しく知りたい方はこちら/

M&A業界の求人例は?

弊社の取り扱っているM&A業界の求人例をいくつかご紹介します。

M&A仲介の求人

未経採用コンサルタントポジション

報酬:900~1,200万円+イグジットボーナス

・中堅、中小企業に対するM&A提案業務(案件発掘~エグゼキューション~クロージングまでの一連の流れを担当)

・どこの業界を狙うかはそれぞれの担当に任せれている為、自由な発想でビジネスを展開可能

・入社当初は、上席の案件に同席しM&A実務を学ぶOJT教育スタイル

創業メンバーポジション

報酬:500~1,500万円+インセンティブ+SO

・中堅、中小企業に対するM&A提案業務(案件発掘~エグゼキューション~クロージングまでの一連の流れを担当)

・社内独自システムを活用した営業リスト抽出、DM発送などをシステマチックに行うことが可能、案件成約に集中して働くことができる体制

M&A担当ポジション

報酬:700~820万円程度+決算賞与、手当

・M&A戦略の立案

・財務デューデリジェンス、ビジネスデューデリジェンス、バリュエーション等FAS業務

・M&A成立後のPMI業務

・経営アドバイザリーサービス

未経験可M&Aコンサルタント

報酬:360万円以上+インセンティブ

・事業承継に悩みを持つ中堅中小企業様の企業価値算定

・企業分析

・相手候補の選定及び条件交渉、決済まで一気通貫

FAS・ブティックファーム/M&Aアドバイザリーの求人

ファイナンシャルアドバイザリー/財務DD

【報酬】コンサルタント:~800万円程度

シニアコンサルタント:~1000万円程度

マネージャー:~1500万円程度

・バリエーション業務(コンサル1人あたり月1~3件を担当)

・FA業務(コンサル1人あたり年間3件程度クロージング)

単純な株式譲渡ではないディールのアドバイスをすることが多い(TOB、株式交換等)

・その他(DD、モデリング、組織再編アドバイザリー)

ファイナンシャルアドバイザリー

【報酬】スタッフクラス:650万~750万

コンサルタント:750万~850万

シニアコンサルタント:850万~1000万

・ M&A/提携戦略の立案および実行支援

・ ビジネスデューデリジェンス

・ 買収/提携スキーム構築および交渉戦略策定

・ 案件成立後のバリューアップ戦略策定および実行支援

ファイナンシャルアドバイザリーファーム

報酬:500万~2,000万円

① M&A/提携戦略の立案および実行支援

② ビジネスデューデリジェンス

③ 買収/提携スキーム構築および交渉戦略策定

④ 案件成立後のバリューアップ戦略策定および実行支援

プロフェッショナルファーム

【報酬】ジュニアアナリスト:400万~500万前後

アナリスト:500万~600万前後

シニアアアナリスト:700万~900万前後

・バリュエーション

・トランザクションサポート

・ミドルマーケット(事業再生/中堅企業向けのM&A)

・コーポレートファイナンス/IPG

・不正調査業務

・インフラ/PPPアドバイザリー

・C&Iチーム

・コーポレートストラテジー

投資銀行/M&Aチームの求人例

報酬:1,500~2,000万円 ※年俸制、賞与年1回(2月)

ポジション:アソシエイト~シニアアソシエイトクラス

・ピッチ資料作成、企業分析、課題抽出、課題解決策検討、

買収企業絞り込みモデル作成等

・海外とも連携しながら、セクターごとの上長と共同で案件を進行

報酬:1,100万円程度

ポジション:アソシエイト~シニアアソシエイトクラス

・データ収集、分析、材料準備などの基本的な責任を含む実行活動

・製品間のアイデアの特定、効果的なクロスビジネス領域の関係の構築

報酬:非公開

ポジション:IB業務部

・インベストメントバンキング業務におけるM&A、引受に関連する業務全般

・顧客企業のM&Aアドバイザリー、株式/債券の発行による資金調達の提案/エクセキューション/ドキュメンテーション等関連業務全般

報酬:500〜1,000万円程度+賞与

ポジション:M&Aアドバイザリー部

・M&Aアドバイザリー業務に一貫して対応頂きます

・案件のソーシングの自由度が高くディールサイズ、手法に制限なし

\転職意思が固まる前の情報収集も歓迎/

そもそもM&A業界とは?

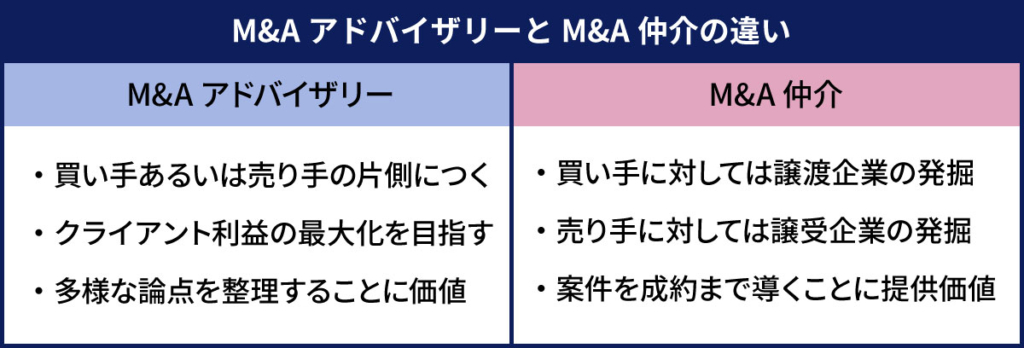

M&AアドバイザリーとM&A仲介の仕事内容の違いとは?

M&A支援を生業とするプレイヤーには買い手・売り手のいずれか片側と契約しアドバイザリーサービスを提供するM&Aアドバイザリーと、買い手・売り手の間に入りM&Aを成約に導くM&A仲介があります。

厳密にはM&A実行フェーズにおいて、財務DDを外注する会計事務所や買収資金の融資をお願いする金融機関など複数のプレイヤーと連携しプロジェクトを進めますが、ここではM&A案件のフロントに立つM&AアドバイザリーとM&A仲介に焦点をあてて話を進めます。

M&Aアドバイザリーは買い手あるいは売り手の片側につき、クライアント利益の最大化を目指すことを職務とします。

そしてM&Aにおける多様な論点を整理し、難易度の高いエグゼキューションを遂行する点に提供価値を置いております。

一方、M&A仲介は、買い手に対してはニーズに合致する譲渡企業(売り案件)の発掘(ソーシング)、または売り手に対する譲受企業(買い手)の発掘が最大の価値です。

そして売り手と買い手のマッチングができると、互いの利害を調整しながら案件を成約まで導くことに提供価値をおくケースが一般的です。

未上場企業であれば、片側のアドバイザリー契約で進めるか仲介契約で進めるかは、顧客の好み次第です。

一方上場会社などより、客観的なM&Aを行う理由や企業価値選定根拠が必要な会社あるいはそれを求めるオーナーの場合は買い手、売りてそれぞれがアドバイザリー(FA)をつけて案件を進めることが一般的です。

小規模な案件の場合、対価となる手数料の問題もあり、対応できるM&Aアドバイザリー会社が少ないため、中小企業のM&Aは仲介契約で行うという商慣習が生まれた歴史的背景があります。

M&Aの一連の流れとは?

上図のようにM&Aの業務内容は大きく「ソーシング=M&A案件発掘」と「エグゼキューション=M&Aの実行」のフェーズに分かれます。

ソーシングの手法は各社それぞれで異なりますが、代表的な手法は下記の通りです。

①RM(リレーションマネジメント)営業

投資銀行や大手会計事務所系アドバイザリーファームがメインで行うクライアントへのアプローチ方法です。

業界ごとに精通したチームを組織し、日頃から各企業のCXOやM&A担当とコミュニケーションをとり、いざ必要になった時に声をかけてもらえる関係構築を行います。

待っているだけでは他社との競争に勝てませんので常にクライアントが関心をもつ提案を考え、案件化を目指し営業活動を行っています。

②リピート

企業買収に積極的な会社は継続的に案件を探しているため、クライアントからリピートのオーダーが入ることもあります。

大企業ですと複数のグループ会社や事業を保有していることが多いため事業の選択と集中を目的に繰り返し事業を売却する可能性がありますのでファーストコールをかけてもらえる関係構築は極めて重要です。

中小企業がメインのクライアントであるM&A仲介会社においても、調剤薬局や介護業界、飲食業界など多店舗経営を行っている会社であれば繰り返しM&Aを行う可能性があるため、各社必死に関係構築をおこなっています。

③アウトバウンド営業

テレアポやDM等を用いたプッシュ型の営業方法です。古典的ですがまだまだ重要なアプローチです。

特にM&A仲介会社ではこのアプローチを中心に営業を行っている会社がかなりの割合です。

大手で言うとM&Aキャピタルパートナーズはアウトバウンド営業力の高さを武器により急速な成長を遂げた会社といえるでしょう。

④提携先からの紹介

提携先金融機関、会計事務所、グループ会社などからの紹介による案件発掘手法です。

企業経営者と日頃からコミュニケーションを取っている金融機関や会計事務所等と業務提携を結び案件紹介を募ります。

会社によりますが、紹介企業のM&Aが成約すると紹介会社に20%~50%程度のフィーをバックしています。

⑤WEB集客等問い合わせ

SEOやクリック広告経由によりWEB集客やSNS、YouTubeなどによる問い合わせ獲得を目指すM&A会社もあります。

多様な企業から問い合わせがきますので案件の粒度は荒くなりますが、ニーズの強い企業から問い合わせを獲得できるため重要な営業経路です。

上記のような方法を用いて、クライアントとコミュニケーションを取り、タイミング良く提案を行う必要があります。

一成約あたりの収益力が極めて大きな仕事ですので、各社非常に激しい営業競争を繰り広げています。

次のフェーズであるエグゼキューションとは、M&A手続きの実行~クロージングまでを指します。

買い手、売り手という利害が衝突する傾向にある2社がそれぞれアドバイザリーをつけ(M&Aアドバイザリー)互いの主張を行います。

買収スキーム、買収価格、その他事業・財務・法務に渡り、多様な論点を整理し一つずつクライアントが納得あるいは妥協できる落としどころに導く必要があります。

M&A仲介の場合は、売り手企業とアドバイザリー契約(専任の場合と非選任の場合あり)を締結し、企業概要書の作成、アプローチする買い手リストの選定及びアプローチ、トップ面談、基本合意と進みます。

基本合意後の各種DDフェーズに入っても買い手からの厳しいQ&Aに対する対応が待っています。

ここまで来てもM&Aがブレイクすることもざらですので油断はできず、精神的なタフさが求められる仕事です。

M&A業界の市況は?(市場規模、M&A件数推移)

コロナ危機直後、M&A業界の業績と採用活動は一瞬止まったように見えましたが、既にコロナ前の採用意欲に戻っています。

逆にコロナ危機が「いつ事業を次の世代に譲ろうか」とタイミングを見計らっていた経営者にとって、M&Aを本気で検討する踏ん切りになっている面もあります。

「コロナでこの先、何が起こるかわからない」「もっと厳しい状況に陥ったら、事業が売れなくなってしまうかもしれない」という不安からM&A会社への問い合わせが増えています。

リーマンショックなど金融バブルの崩壊に端をはして起こった経済危機では、買収企業やファンドなどの買収サイドの動きがとまる傾向にありました。

しかし、今回の危機では実態経済には大きな打撃を与えましたが金融危機には至らず、買収資金の出し手である金融機関の融資が止まらなかった点はM&A業界には幸運でした。

今後に関してもPEファンドの資金調達(ファンドレイズ)が好調であり、また業界再編や事業承継ニーズも増え続けておりますので当分の間、業界の活況は続くのではないでしょうか。

<NEW>M&A業界の今後の展望は?

コロナ禍を経て市場が持ち直しただけでなく、企業環境の変化や経営者の高齢化といった構造的な要因が重なり、M&A市場は中長期的にも成長が続くと見込まれています。

ここでは、今後の動向を整理します。

● 中堅・中小企業を中心に、M&Aニーズはさらに拡大

日本企業の多くが後継者不在の課題を抱える中、事業承継の選択肢としてM&Aを検討する動きは今後も増える見通しです。

加えて、新規事業獲得や成長スピードを高めるための「攻めのM&A」も広がっており、売り手・買い手双方のニーズが底堅く推移しています。

● 大型案件中心から、地域企業・オーナー企業が主役の時代へ

新聞に載るような大型案件だけでなく、1〜10億円規模のスモール〜ミドル案件が市場の中心になっています。

地域密着型の事業承継や、同業との統合による効率化など、身近な領域でのM&Aが今後も増加すると考えられます。

● 景気変動の影響を受けつつも、長期的には成長傾向が継続

金融環境や外部要因により短期的に動きが鈍ることはありますが、「後継者不足」「人口減少」「産業再編」という日本固有の課題は長期にわたり続きます。

そのため、M&Aは今後も企業にとって重要な経営手段として定着していくと考えられます。

● M&A人材の需要は今後さらに増加

仲介・アドバイザリー業務はもちろん、企業内でM&A専任担当を置くケースも増加しています。

財務・法務・戦略・PMIなど幅広いスキルを持つ人材の不足は深刻化しており、異業種からのキャリア転換にも大きなチャンスが生まれています。

M&A業界の魅力とは?(稼げる業界?平均年収は?)

M&A業界はいま、日本で最も年収の高い業界の一つです。

2020年1月(最新の東洋経済のデータ検索してください)に東洋経済オンライン編集部が発表した上場会社平均年収ランキングでは、1位がM&A仲介のM&Aキャピタルパートナーズで2,478万円、3位がファイナンシャルアドバイザリー(FA)を行うGCAで2,063万円、それ以降も6位にM&A仲介のストライク、11位にM&A仲介最大手の日本M&Aセンター、12位にファイナンシャルアドバイザリー(FA)や事業再生コンサルを行うフロンティアマネジメントが並びます。

ここに名を連ねる会社には弊社経由で多くの方がご転職をされておりますが、実際にかなりの年収を稼いでおられ、転職3年で年収が600万円→8,000万円まで増加した方もおられます。

業界のトッププレイヤーの年収は1億円を超えますので、トップスポーツ選手並みといっていいでしょう。

しかし同じM&A業界でも報酬制度が大きく異なりますので転職先を選ぶ際は注意が必要です。

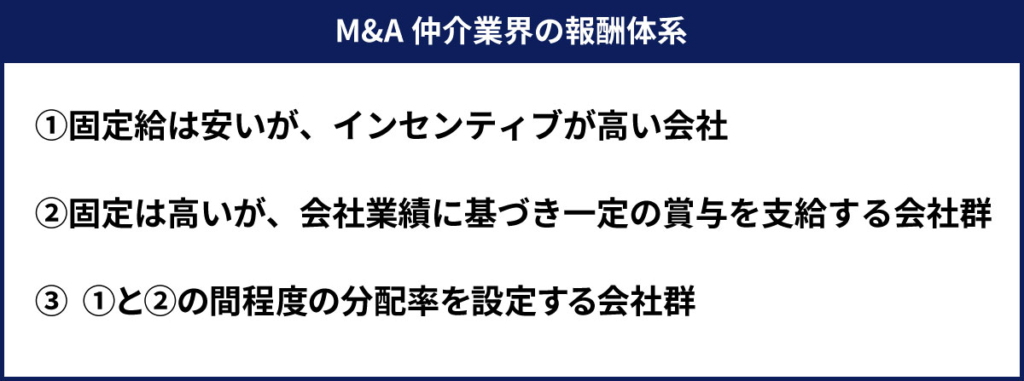

M&A仲介業界の報酬体系

M&A仲介業界の報酬制度のパターンは大きく3種類に分けられます。

(1) 固定給は安いが、インセンティブが高い会社(粗利の20~40%が年収)

(例)ベース360万円~420万円+インセンティブ(獲得粗利の20~30%程度が年収になるイメージ)

(2) 固定は高いが、高額なインセンティブ制度はなく会社業績に基づき一定の賞与を支給する会社群

(例)ベース600万円~1,000万円+業績賞与

(3) 1)と2)の間程度の分配率を設定する会社群

大手M&A仲介会社ですと平均的な成約単価は3-5,000万円程度ですので年間2件成約すれば手数料額が1億円=年収2,000万円超という会社もざらです。

1)~3)のどの企業群に転職したとしても非常に年収の高い業界であることには変わりありません。

サラリーマンの中で最も高級取りと言ってよいM&A業界ですが、なぜこんなに年収が高いのでしょうか。

その理由は下記3点に集約されます。

- 株式会社という最も経済価値の大きな対象を扱っており収益性が非常に高いため。

- 業に対する収益インパクトが非常に大きいこと

- 失敗した場合のネガティブインパクトが非常に大きいこと

まず①については、M&Aは世の中の仲介料、あるいはアドバイザリー報酬を収益とする商材の中で最も大きな金額が動きます。

人材紹介や賃貸、不動産など同種のビジネスモデルはたくさんありますが、企業の時価総額という、世の中で最も大きな価格のつく商品の買収・売却に関わるアドバイスあるいは仲介を行い、そこに一定の%をかけて、フィーとするので、非常に収益性の高い事業になります。

②と③は同じことを逆に言っているのですが、M&Aは成功しても失敗しても非常に大きなインパクトを経営に与えますので、高額のアドバイザリー料や仲介料を払ってでも、よりよいM&Aを実現したいという考えになることはイメージできるのではないでしょうか。

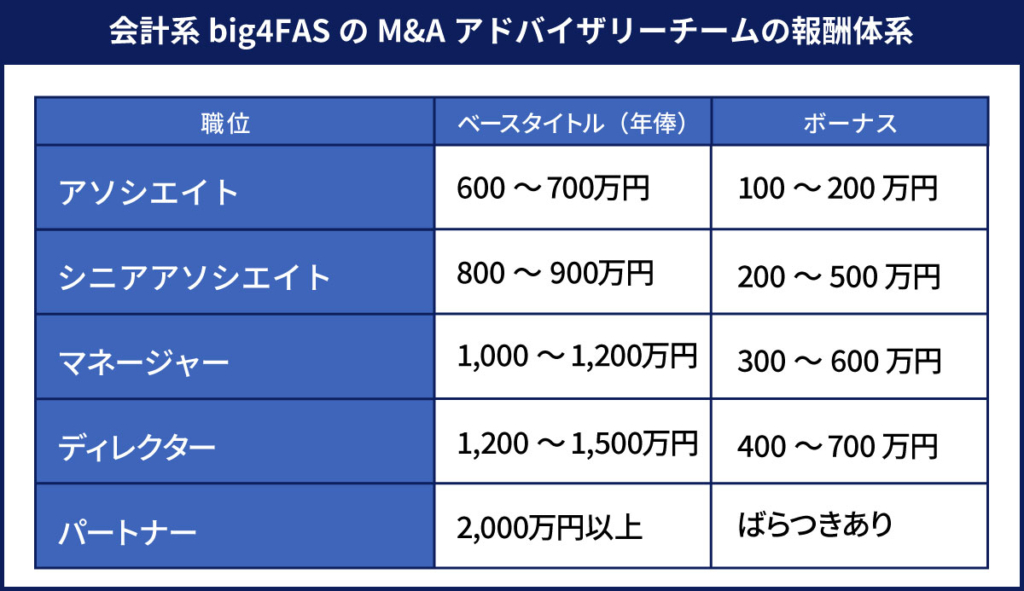

会計系big4FASのM&Aアドバイザリーチームの報酬体系

big4FASの年収水準は外銀IBDと比較すると少し劣りますが、国内系の企業と比較すると高収入といえます。

会社によって職位の呼称は変わりますが、以下のようなイメージとなります。

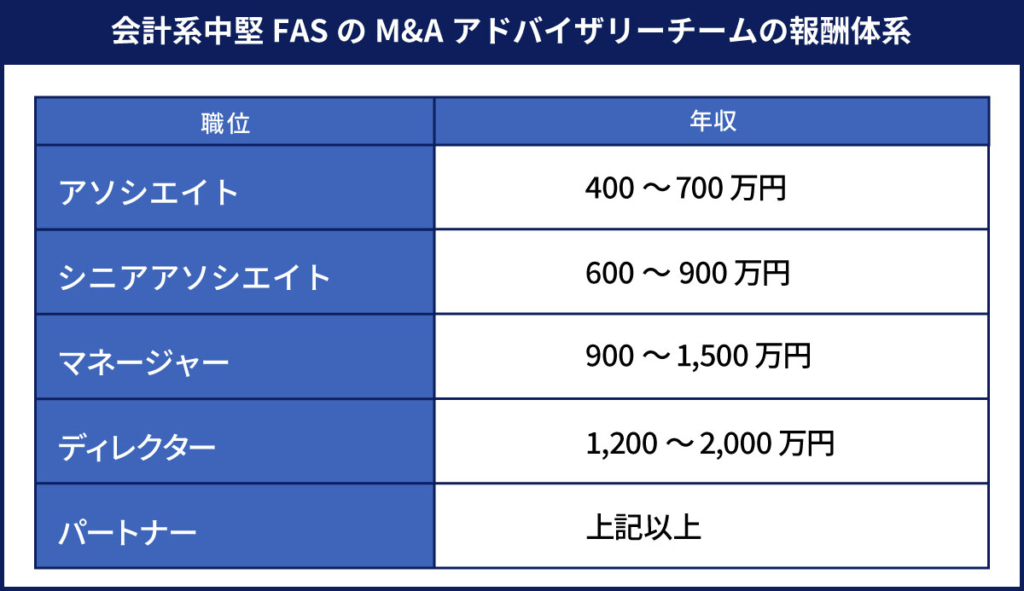

会計系中堅FASのM&Aアドバイザリーチームの報酬体系

Big4以外の独立系FASは会社によって年収レンジにかなり幅があるので参考程度にとらえてください。

中小会計事務所グループの報酬は下記年収レンジの下限程度が多いですがbig4FASや投資銀行出身者などが集まる独立系FASですと上限程度の年収となるファームが多いです。

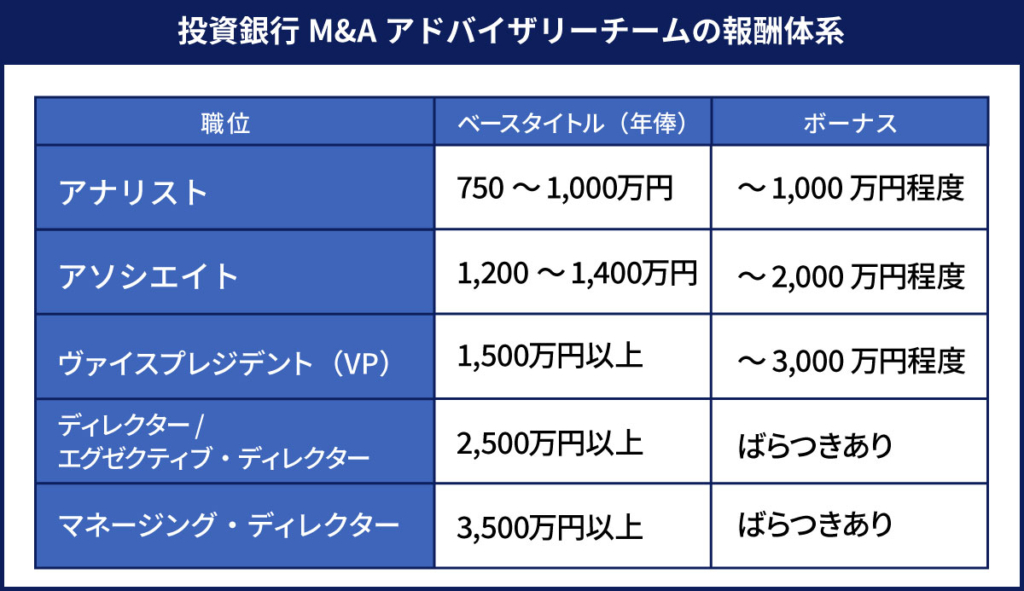

投資銀行M&Aアドバイザリーチームの報酬体系

外資系金融の給料はベースサラリー(年俸)とボーナスの2種類に分かれており、以下のようなイメージとなります。

M&A業界は激務?労働環境は?

M&A業界は非常にハードワークな業界の一つといって良いでしょう。

しかし、経営とファイナンス両面で能力を高められる点と高額な報酬というリターンがありますのでそれでも非常に人気の業界です。

M&Aが進行している最中は状況が日々変化するため、繁忙度が上がる傾向にあります。

自分の時間を大事にしたい、体力的に不安がある方にとっては、ハードワークに対応することが難しくなってしまうため、転職におけるミスマッチに繋がってしまう可能性があります。

\転職意思が固まる前の情報収集も歓迎/

M&A業界へのキャリアステップは?

M&A業界の各プレイヤーごとの前職企業は下記のようなものです。キャリア選定の参考にして下さい。

M&A仲介

M&A仲介業におけるポストキャリアとしては下記のパターンが一般的に考えられます。

- 同業内での転職

- 同業での独立起業

- 事業会社M&A担当への転職

- M&A仲介からM&Aアドバイザリー(FA)への転職

- 中小企業向けのPEファンド、経営コンサルティングファームへの転職

M&A仲介業界でご活躍されている方は年収が非常に高くなるためどこに転職しても年収が大きく下がってしまう方が多いです。

そのため現職で働き続け早期リタイヤを目指すという外資系投資銀行に長く所属する方と同じような発想になる方も多くいらっしゃいます。

成果が出ている方はよりインセンティブ率の高い会社に転職し、年収UPを狙う方や同業で独立する方も非常に多い業界です。

また、最近増えてきたのはM&A仲介会社からクライアントである事業会社のM&A担当への転職です。

アドバイザーから自分が買収し、事業経営に関与する立場へ移りたいというニーズをお持ちになる方は一定数いらっしゃいます。

また近しいニーズでPEファンドを目指される方もおられますが、こちらはなかなか採用ハードルが高く狭き門と言えます。

しかし、稀にスモールキャップのPEファンドであればM&A仲介出身者を採用対象としている会社もありますので、ご関心がありましたら弊社へお問い合わせ下さいませ。

最後に、最近ちらほら見かけるようになってきたのは、稼いだ資金と事業承継M&Aのノウハウをもとに自ら中小企業を承継し、オーナー経営者を目指す方です。

非常に高額な年収を獲得できる可能性があり、またあまり知られていませんが、事業会社のM&A担当への転職や独立、事業を承継しオーナー社長を目指す方など、意外とキャリアの選択肢の広い仕事がM&Aコンサルタントと言えるのではないでしょうか。

big4FAS/M&A

- 投資銀行業務経験者

- メガバンク、地銀

- 大手証券会社

- 監査法人

- 総合商社

- 事業会社/財務・経営企画

- コンサルティングファーム

独立系FAS/M&A

- 投資銀行業務経験者

- メガバンク、地銀

- 大手証券会社

- 監査法人

- 総合商社

- 事業会社/財務・経営企画

- コンサルティングファーム

投資銀行/M&A

外資系投資銀行

- 投資銀行業務経験者

- 戦略コンサルティングファームの若手

日系投資銀行

- 投資銀行業務経験者

- メガバンク

- 大手証券会社

- 監査法人

M&A仲介会社や中堅のFASは、ポテンシャル採用枠も多いため業界未経験者の転職も多く、業界未経験者にもチャンスがあります。

M&A業界からのポストキャリアは?

続いてM&A業界の各プレイヤーごとの主な転職先業界をご説明致します。

投資銀行/M&A

- 投資銀行間の同業転職

- PEファンドへの転職

- ベンチャーキャピタルへの転職

- スタートアップCFOへの転職

投資銀行出身者は現職で多額の報酬を獲得されている方もいるため転職先の基準が高くなる傾向にあります。

スタートアップのCFOポジションから複数のオファーが出ているが決め切れない、もっと魅力的なスタートアップを紹介して欲しいという相談も多く寄せられています。

しかし、スタートアップCFOにせよ、PEファンド、VCにせよ年齢を重ねると採用可能性が低くなったり年収が上がり過ぎで気持ち的に転職がしづらくなりますので優先順位をつけながら転職活動を行うことをお勧めします。

FAS/M&A

- FAS間の同業転職

- 投資銀行への転職

- 事業会社M&A担当

- PEファンドへの転職

- ベンチャーキャピタルへの転職(可能性はあるがケースは少ない)

- スタートアップCFOへの転職

- フリーのコンサルとして独立や会計事務所の立ち上げ

FASの転職社も投資銀行出身者と転職先カテゴリーは似ていますが大型資金調達を目指すスタートアップCFOやミッドキャップ以上のPEファンドなどは投資銀行出身者よりも劣後した評価を受けることもあります。

それでもかなりの経営、ファイナンスプロフェッショナルキャリアへのパスがあると言えるでしょう。また士業の方も多く独立されるケースも多いという特徴もあります。

M&A仲介

- M&A仲介間の同業転職

- 金融機関のM&Aチームへの転職

- M&A仲介からFAへの転職

- 事業会社M&A担当への転職

- PEファンドへの転職(スモールキャップのみ事例あり、多くはない)

- コンサルティングファームへの転職

- M&A仲介会社の創業

M&A仲介業界でご活躍されている方は年収が非常に高くなるためどこに転職しても年収が大きく下がってしまう方が多いです。

そのため現職で働き続け早期リタイヤを目指すという外資系投資銀行に長く所属する方と同じような発想になる方も多くいらっしゃいます。

成果が出ている方はよりインセンティブ率の高い会社に転職し、年収UPを狙う方や同業で独立する方も非常に多い業界です。

また、最近増えてきたのはM&A仲介会社からクライアントである事業会社のM&A担当への転職です。

アドバイザーから自分が買収し、事業経営に関与する立場へ移りたいというニーズをお持ちになる方は一定数いらっしゃいます。

また近しいニーズでPEファンドを目指される方もおられますが、こちらはなかなか採用ハードルが高く狭き門と言えます。

しかし、稀にスモールキャップのPEファンドであればM&A仲介業界出身者を採用対象としている会社もありますので、ご関心がありましたら弊社へお問い合わせ下さいませ。

最後に、最近ちらほら見かけるようになってきたのは、稼いだ資金と事業承継M&Aのノウハウをもとに自ら中小企業を承継し、オーナー経営者を目指す方です。

非常に高額な年収を獲得できる可能性があり、またあまり知られていませんが、事業会社のM&A担当への転職や独立、事業を承継しオーナー社長を目指す方など、意外とキャリアの選択肢の広い仕事がM&Aコンサルタントと言えます。

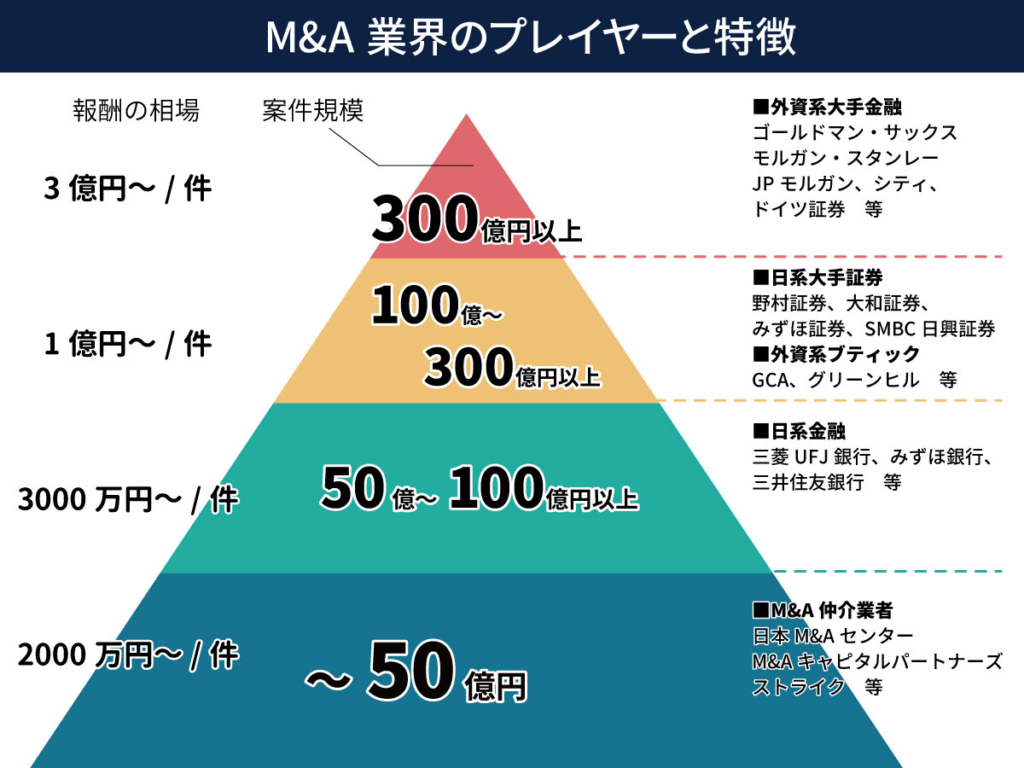

M&A業界のプレイヤーと特徴は?

上記のように、M&A業界は案件の規模によりプレイヤーが分かれております。

案件規模ごとにクライアントから求められるサービスが異なり、働き手として身につく能力の種類も異なります。

案件サイズが大きければ大きいほど一般的には一件あたりの手数料額が大きくなりますが、その分世の中の案件数は現象しますので実績言える案件の数が積みにくい点には注意が必要です。

手数料に関して補足すると、銀行のFAとM&A仲介会社ですと一件あたりの成約手数料が仲介会社の方が多いケースがあります。

銀行はFAとして片手2,000~3,000万円程度から仕事を受けるケースもありますが、大手M&A仲介会社は売り買い両社から2,000万円ずつの計4,000万円程度を最低報酬としている会社もあり案件規模は銀行の方が大きいのに獲得手数料はM&A仲介会社の方が大きいという現象がおきます。

そして小さい規模の案件の方が世の中に数が多く(事業承継ニーズが多い)、成約まで期間も短いためM&A仲介会社の事業は収益力が極めて高い傾向にあります。

\転職意思が固まる前の情報収集も歓迎/

M&A業界の企業一覧

- M&Aキャピタルパートナーズ株式会社

- 株式会社M&Aベストパートナーズ

- 株式会社ストライク

- 株式会社日本M&Aセンター

- 株式会社フォルテワン

- 名南M&A株式会社

- 株式会社M&A総合研究所

- 株式会社日本経営承継支援

- 株式会社レコフ

- 株式会社fundbook

- インテグループ株式会社

- 株式会社ウィルゲート

- エムスリー株式会社

- レバレジーズ株式会社

- ブティックス株式会社

- 株式会社ユナイテッド・フロント・パートナーズ

- クレジオ・パートナーズ株式会社

- 株式会社オンデック

- 山田コンサルティンググループ株式会社

- 株式会社コーポレート・アドバイザーズM&A

- みつきコンサルティング株式会社

- 株式会社AGSコンサルティング

- みらいコンサルティング株式会社

- ABNアドバイザーズ株式会社

- GrowthixCapital株式会社

- Innovation M&APartners

- M&ABASE株式会社

- TSAPartners株式会社

- インクグロウ株式会社

- ジャパンM&Aソリューション株式会社

- 株式会社GEEKLY

- 株式会社forteONE

- 株式会社OAGコンサルティング

- 株式会社フォーバル

- 株式会社atA&C

- 株式会社M&ADX

- 株式会社M&AProperties

- 株式会社M&Aコンサルティング

- 株式会社アイデアルパートナーズ

- 株式会社ウィット

- 株式会社エイスリー

- 株式会社たすきコンサルティング

- 株式会社パラダイムシフト

- 株式会社ペアキャピタル

- 株式会社リアライズアドバイザリー

- 株式会社経営承継支援

- 株式会社日本M&Aセンターホールディングス

- 丸の内M&Aコンサルティング株式会社

- 辻・本郷M&Aソリューション株式会社

- アカツキパートナーズ株式会社

- 静銀経営コンサルティング

- 株式会社ドーガン

- 株式会社WARC

- 株式会社Wiz

- GCA株式会社

- フロンティア・マネジメント株式会社

- 株式会社パラダイムシフト

- クレジオ・パートナーズ株式会社

- PwCアドバイザリー合同会社

- 株式会社KPMGFAS

- デロイトトーマツファイナンシャルアドバイザりー合同会社

- BDA Partners

- 株式会社レコフ

- 株式会社プルータス・マネジメントアドバイザリー

- ピナクル株式会社

- ABNアドバイザーズ株式会社

- EYストラテジー・アンド・コンサルティング株式会社

- M&ABASE株式会社

- M&AOne株式会社

- TSAPartners株式会社

- アドバンスト・ビジネス・ダイレクションズ株式会社

- グローウィン・パートナーズ株式会社

- マクサス・コーポレートアドバイザリー株式会社

- 株式会社forteONE

- 株式会社atA&C

- 株式会社SXA

- 株式会社エスネットワークス

- 株式会社プルータス・マネジメントアドバイザリー

- 丸の内FAS株式会社

- 丸の内M&Aコンサルティング株式会社

- 株式会社AIBJ

- 太陽グラントソントン・アドバイザーズ

- 株式会社ファイナンス・プロデュース

- 株式会社プルータス・コンサルティング

- 株式会社グリットパートナーズ

- ゴールドマン・サックス

- モルガン・スタンレー

- J.P.モルガン

- バンク・オブ・アメリカ・メリルリンチ

- シティグループ

\転職意思が固まる前の情報収集も歓迎/

CARINAR

- 会員登録だけでハイクラス求人のスカウトが届く!

- 動画で企業のリアルが分かる!