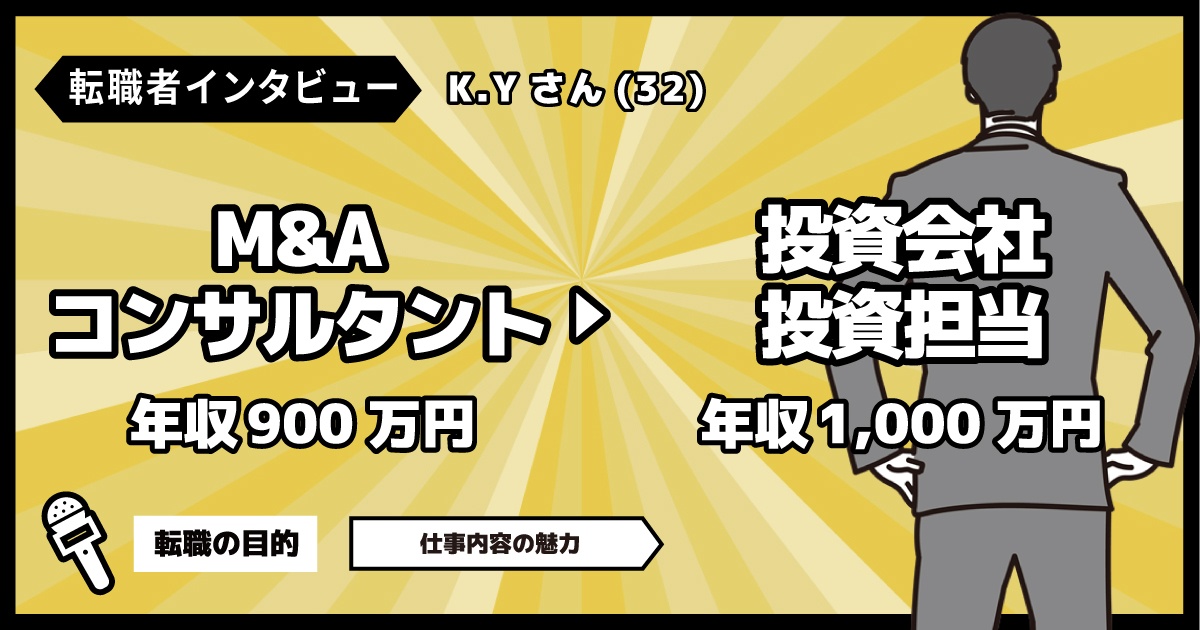

今回は、仕事内容の魅力のためM&Aコンサルタントから投資会社の投資担当へと転職されたK.Yさんにお話を伺いました。

K.Yさん(32)

投資会社のM&Aコンサルタントから投資会社の投資担当へと転職。

年収900万円→1,000万円に。

転職の目的は仕事内容の魅力。

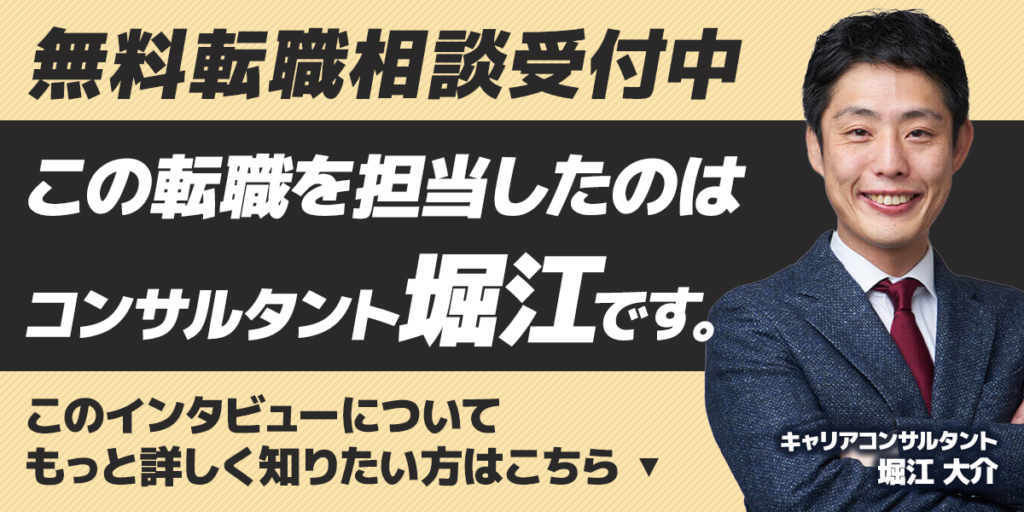

堀江 大介 |Daisuke Horie

野村證券、ITスタートアップ、コンサルティング業界専門の人材紹介会社を経て、ヤマトヒューマンキャピタル創業。これまで、同領域に200名以上の方を支援した実績をもつ。

事業承継問題の解決には投資資金に加え「経営人材」を輩出するエコシステムが必要であると考え、一般社団法人日本プロ経営者協会をPEファンドパートナーと共同で設立し、代表理事を務める。

ご経歴紹介

堀江

堀江これまでの経歴と転職の背景について聞かせてください。

K.Yさん

K.Yさん私は2013年に銀行に入りまして、法人営業を2年程経験した後、シンジケート・MBOなどの仕事で2年半くらい過ごしました。

堀江さんとは銀行に入った一年目の1月に初めてお会いしましたね。

転職理由/M&A仲介→ベンチャー投資担当へ

K.Yさん

K.Yさんその時に老舗M&Aファームを教えてもらったんですけど、受けるだけ無駄って言われました笑

堀江

堀江いやいや、そんな言い方しましたっけ?笑

K.Yさん

K.Yさんどうやったらじゃあそういう会社に行けるのか、という話でファイナンスやそういった仕事の業務経験があれば、という話だったんです。

丸5年経ちそうなときに、堀江さんが丁度ヤマトヒューマンを立ち上げられた年だと思うんですが、ご連絡いただいて話しているうちに、受けられるチャンスがあるんじゃないかという話になって受けてみたんですね。

堀江

堀江中堅のFASでしたね。

K.Yさん

K.YさんM&A会社ってクロージングしたら関与が終わっちゃうんですよね。

それでやっぱりバイサイドの会社に行きたいと思いまして。

前職はファンドや事業会社を沢山支援させていただいていて、大体その会社の雰囲気とか分かったりするんですね。どういうところに投資しているかとか。

その中で今後の自分の人生を考えた時に、給与は飛び抜けて高くなくていいけど、安定した事業基盤でやりたいと。いわゆるサラリーマンに戻りたいという気持ちになりました。

じゃあどこかって話になると、当社だなとずっと思っていまして。

前職で人がぬけ始めていて、私も文化があまり好きじゃなかったので、転職も考えようかなと思ったのが去年の11月くらいですね。

急に募集をしているみたいなので、1社だけ受けますということで受けました。堀江さんの面接対策が決まりに決まりまして、無事内定をいただけたんですね。

結構キツく詰められたんですけど、そのおかげで採用頂けたので、堀江さんの面接対策が神がかっていたと思っています。

VC・スタートアップ投資/バイアウトファンドと比較した仕事の魅力

堀江

堀江今の業務について教えてもらえますか?

K.Yさん

K.Yさん主にベンチャー投資を担当しています。

もともと純粋なバイアウト投資をするという前提で入社したんですが、たまたまアサインされたのがVCの案件で、かつVCの案件が豊富だったため、それ以降もVCの案件にアサインされました。

もう一つの理由としては、自分が入社した時のトレーナーがVCをメインにやってる人で、自動的にその案件にアサインしたと、そういう背景があってVC投資をずっとやってます。

投資対象の面白さ:SaaS、AI、メタバース、ブロックチェーン、etc…

堀江

堀江ベンチャー投資の面白みってどんなところだと感じますか?

K.Yさん

K.Yさん面白みは、IR投資ってこんな会社が事業承継を考えていて…みたいな話が多いことですね。

良い会社の普通の事業には個人的に興味がないなっていうことが多いです。

VC投資って自分が面白いと思った会社に投資する活動ができるんですね。

「この事業面白い!」と思ったから投資して、というところから案件を検討できる仕組みなんです。

自分の関心のある領域への投資ができる

K.Yさん

K.YさんVCも自分が面白いと思わない案件もアサインされるんですが、そういうときって誰しも面白くない案件にはあまり手をつけたくないんですよね。

面白い案件に対してはすごく力を入れて分析して、やりたいという気持ちで投資できる社風なので、それはすごくいいことだなと思います。

堀江

堀江今はどんな銘柄に投資を検討したり、投資したりされてるんですか?

K.Yさん

K.Yさん昨年くらいから価格は落ちてるんですけど、SaaSとかですね。

安定して売り上げを上げている企業がターゲットなので、そうでない研究開発型とかそういったところは難しいなっていうのがあって。

SaaS銘柄についても、株価の影響で一時期若干落ちてきたので、趣味の領域で探している状況です。

VC・スタートアップ投資/仕事の大変さ苦労

堀江

堀江逆に大変なこととか、苦労はどんなところがあるんですか?

業務レベルが高いのでキャッチアップが大変(事業面、財務面双方のスキルが求められた)

K.Yさん

K.Yさんうちの会社の投資部門って、営業部門とはるかにレベル感が違っていて、資料作成や分析、考え方、投資のストーリーが全てハイレベルで非常に優秀なんですよ。

それこそ最近一人、ある開発会社を買収したスターみたいな人がいるんですが、社内の投資部門に他の投資界隈でも有名な人がいるわけなんです。

その中で揉まれるので、勉強にはなるんですけど、大変な事でした。

揉まれるからこそめちゃくちゃ求められる。

堀江

堀江仕事のレベルのキャッチアップが大変ってことですね。

K.Yさん

K.Yさんめちゃくちゃ大変です。

とても細かくて、一文字のフォントにもこだわるというか。

堀江

堀江もう少し具体的にお聞きすると、どういう内容が大変ですか?

K.Yさん

K.Yさん私はM&A仲介の出身なので、コンサルが求める分析とコンサルでやる分析が必要で、FAS出身の方は慣れていると思いますが、プロジェクションですね。

事業計画を作ってバリエーションを感知するような。

通常皆さん、キャリア的にはどちらかだと思うんですよね。

FASや事業計画というか財務周りを中心にキャリアを積むか、戦略コンサルかでやってると思うんですが、当社はハイブリッドな会社なんですよ。

堀江

堀江事業分析というコンサル的なものと、FAS的なものと両方来ちゃうんですね。

社内手続きの大変さ

K.Yさん

K.Yさん社内決裁は一番めんどくさかったですね。

投資しますって決裁をとったあとから、ものすごくめんどくさくてですね。5部署くらい関係部署が分かれていて、根回し云々の作業で日々追われます。

VC・スタートアップ投資/未経験から活躍するためのポイント

堀江

堀江VCやスタートアップ、ベンチャー投資で未経験から活躍するためのポイントはなんだと思いますか?

K.Yさん

K.Yさんやる気と根性ですかね。

堀江

堀江やる気と根性がまず前提ですね。

K.Yさん

K.Yさん当社のVC投資って、入ってくる案件を投資するので、自分でソーシングしなくてもいいというのは前提としてあります。

そこが他社ベンチャーキャピタルと違うかもしれないですね。

バイアウト投資よりはるかにとっつきやすいと思います。

契約書も少ないし、意外と未経験でもとっつきやすいと思います。

堀江

堀江キャッチアップできる人とできない人ではどこで差が出そうですか?

K.Yさん

K.Yさん日々スタートアップ、ベンチャー、海外とか流行にあまり関心がない人はキャッチアップできないかもしれません。

定量的なスキルよりもマインドセット面と、外部環境に敏感かどうかですね。そういう方が活躍できるんじゃないかと思います。

堀江

堀江VCの方は投資させてもらえるかどうかの競争で苦労されるとよくお聞きするんですが、御社だと競争力が高いからそこの苦労はあまりないですか?

K.Yさん

K.Yさん他のVCさんと私達の違いっていうのは、リード投資家になるかどうかですね。

ベンチャーキャピタルって、リード投資家とかフォロー投資家という言い方をしますが、当社はリード投資家にはならないんですよね。フォローしかしないので。

だからリード投資家の立場であれば、例えばバリュエーション、これくらいの株価設定だともうちょっと高く行けるんじゃないか、とかっていうやり取りがフローとして発生すると思うんですが、決められたものに乗っかるだけなんです。

少し違うかもしれませんが、他のCVC(コーポレート・ベンチャー・キャピタル)も同じかもしれません。CVCはどちらかと言うとフロントの下でVC、投資家のベンチャーキャピタルの決めたものに乗っかるか乗っからないかというところなので。

VCとベンチャー企業側が一緒になって出向、事業計画を作り、それに対してストレスをかけて当社のようなソリューションをするのは絶対に必要ですね。

VC・スタートアップ投資/見極め方。シンプルな事業を選べ!次にCFOを見ろ!

堀江

堀江ベンチャー投資をやられてるということで、魅力的な投資会社や、働き手としても魅力的なベンチャー、スタートアップの見極め方について教えてください。

K.Yさん

K.Yさん入口で見るんだとすれば、CFOのキャリアですね。

正直起業しようと思えばだれでも起業できますが、CFOが外資系投資銀行や外資戦略コンサルなどの出身で、きちんと実現できる事業計画を立てられて、それに伴って計画性のある資金調達ができる会社じゃないと上場できないんです。

あまりキャリアやバックグラウンドが中途半端だと、現実的に難しいにもかかわらず、理想の事業計画を作っちゃうんですよね。

その会社に入ってもIPOできない可能性が高いので、ストックオプションを使ってIPOをしたいならば、CFOを見るというのは大事ですね。

堀江

堀江例えば、経歴的にはこういう経歴のCFOが良くて、こういう経歴のCFOはちょっと怖いなっていう感覚値はありますか?

K.Yさん

K.Yさんそうですね。

いいCFOは、外資系投資銀行出身者もしくはマッキンゼーやボストンなどの、戦略コンサル出身者がいる会社ですね。

よくないのが、過去に「〇〇株式会社で経営企画担当していてIPOも経験しています」という人です。

その人がどうこうっていうわけではなくて、そこにいただけで一緒にサポートしたり支援してないわけなので、あまり自分が能動的にやっていたわけではない。

当然上場した時にCFOが優秀だったというだけで、その人の自主性を考えると微妙かなと思いますし、どうしてもベンチャー企業のCFOって何でも自分でやらなきゃいけない。契約書関連も含めてある程度CFOがやらなきゃいけないわけです。

M&Aや法務、会計に詳しくなくては成り立たないんと思うんです。そういうものを専門にやってきたバックグラウンドがある人が望ましいと思います。

堀江

堀江他には何かありますか?

K.Yさん

K.Yさんどういうキャリアか、という目線で言うと、ミドルステージまで行くとIPOの可能性が高まってくるので、シード、アーリーの会社に投資するんだったら、よほど今全く話題に上がってない業界、例えばメタバースとか、そういうことやっている会社のほうがいいと思いますね。

あと、ものを作っている会社は難しいですね、過去の事例から行くと。最近、うちもベンチャー企業動向調査レポートを作っているんですが、もの作りの会社は厳しいですね。当たりが強いというか厳しいというか。

ビジネスモデルが単純で誰でもよくわかる、とっつきやすいビジネスモデルの会社が一番成功するのではないかと思います。

やるべきKPIが明確で、それ伸ばせば何とかなるという方が良いですね。

ベンチャーのことをよく知らない人でも「このプロダクトって便利だよ」とか、何も知らない一般の人が便利だと思うサービス、会社は伸びると思います。

単純な話なんですけど、投資目線でもこういう単純さって大事だと思いますね。

計画が壮大で、「これはすごいんだな」っていう事業計画の方が逆に投資家って現実目線で見ちゃうんで意外と資金が集まりにくい。

メタバースが最近話題になっているんですが、きちんとビジネスモデルが確立されてるというか、ビジネスが成り立ってるから資金が集まってるんですね。

壮大な計画を壮大な野望、壮大な世界をつくろうとしているベンチャー企業も多いんですが、便利じゃないと応援されないんですよ。そのプロダクトの単純さで誰でも便利だなって思うプロダクトをやっている会社が資金が集まるし、ビジネスでも儲かりやすいですよね。

ヤマトヒューマンキャピタルの利用価値

堀江

堀江最後にヤマトヒューマンキャピタルのエージェントとしての利用価値とか、いいところ、悪いところってどんな印象お持ちですか?

K.Yさん

K.Yさん本当に業界特化型だと思うので、業界にちゃんと精通しているからこそ面接や実情が良く分かる、キャリアを真剣に考えさせられる会社かなと思います。

私は他の大手転職サービスを使ったことがないのでよくわからないんですが、適当に求人マッチングさせるようなタイプ、会社のイメージがあるので、浅く広く求人を持って来て一発当たればラッキーみたいなビジネスモデルやってるエージェントってあまり好きじゃなくて。

「ヤマトヒューマンキャピタルだからこういう求人があるんですよ」とか、「あなたのキャリアだとここが限界ですと」明確に言ってくれるところは良いですね。

堀江

堀江私、失礼なこと言いますね笑

K.Yさん

K.Yさんそれは大事なことですよ。

受けても受からないって、すべてのステークホルダーが無駄になっちゃう。正直に言ってくれるのが一番です。

それに関連して、もしかしたらチャンスがある会社で自分のレベルより一段上くらいの会社があっても押し込んでくれる感じがあるんですよね。

私の当時のキャリアから言うと挑戦的な転職だったんですが、ちゃんと押し込んでくださっているってことですよね。

あと、面接対策は、厳しいですね。

どうしても転職したい人って、やりたいことを押しがちですけど、でも彼らは「俺が何ができるか」しか見ていない。

面接のミスマッチが発生するケースが世の中多いと思うんですが、何ができるかを中心に、「やりたいんだけど、自分はこの会社で何が出来るか」っていう会社のトリガーを追いかける。

「自分はこう言いたいんだけど、この部分が御社のここに貢献できるんじゃないでしょうか」といった面接のストーリーを作ってくれるところがいいと思います。

若手金融マンへのメッセージ

堀江

堀江社会人で転職して3年、5年目ぐらいですか。

当時の、27歳ぐらいの金融マンに何かメッセージを出すとしたら何を伝えますか?

K.Yさん

K.Yさんサラリーマンって安定しがちだと思うんですけど、20代後半で本部の専門部署に行けなかったら、あまり世の中で通用しない中途半端なキャリアコースになってしまいます。

であれば、自分がその時に持ってるスキルセットのうちどれかを尖らせるために、尖った専門的な会社に行くことでその後のキャリアが広がるんだなと思います。

堀江

堀江金言ですね。僕も今意識しなかったけど、はっとしました。

K.Yさん

K.Yさん私も中途半端な銀行マンで終わってたと思いますし。

前職に行けたからこそM&Aをやれて、M&Aをやっていたからこそ今の会社に入れたわけです。

堀江

堀江もし本社専門部署に行けないんだったら、社会人2、3年目ぐらいで早く転職しちゃった方がいいかもしれないですね。

K.Yさん

K.Yさんそうですね。

特に投資界隈も色んな人がいますけど、結構みんなそれぞれ尖ってるんですよね。尖ったスキルを持っている人間が生きていけると思いますし、当社では大企業でも尖ったスキルを持った人が出世します。

堀江

堀江大企業に新卒で入るんじゃなくて、若手の時は尖ったスキルをつけに行って、最後は穴場として大企業の専門部署に行くってすごいいいかもしれませんね。

K.Yさん

K.Yさんでもやっぱり大企業だと福利厚生や賃金も手厚いですし、家を買いたいと思ったときには大企業のほうがいいんですけどね。

大企業でも専門部署も面白いし、経営層とも近い仕事ができて普段直接質問したり話せない層に相談する機会に恵まれたりするので、そういう意味だと大企業で専門部署への転職もいいかもしれません。

最近は意外と出世にプロパーも中途も関係なくて、能力のある人間が出世する会社が増えていると思います。尖ったスキルを身につけるという意味では自分の今後の社会の質、生きていくすべを見つけるのがいいと思いますね。