日本M&Aセンターは、2020年9月に時価総額1兆円を超えたM&A業界のリーディングカンパニーです。

収益力、コンサルタントの総数、提携金融機関数、グループ会社通じたM&Aに関するソリューションの広さなどから業界で最も注目を集める企業です。

今回は、日本M&Aセンターの採用ニーズや内定を獲得するポイント、転職難易度、選考情報などを中心に解説していきます。

- 日本M&Aセンターのおすすめポイント

- 日本M&Aセンターへの転職難易度

- 日本M&Aセンターがどのような選考を行っているか

- 日本M&Aセンターの企業文化やワークライフバランスについて

監修者

ヤマトヒューマンキャピタル株式会社 代表取締役

一般社団法人日本プロ経営者協会 代表理事

堀江 大介 | Daisuke Horie

野村證券、ITスタートアップ、コンサルティング業界専門の人材紹介会社を経て、ヤマトヒューマンキャピタル創業。

これまで、同領域に200名以上の方を支援した実績をもつ。

事業承継問題の解決には投資資金に加え「経営人材」を輩出するエコシステムが必要であると考え、一般社団法人日本プロ経営者協会をPEファンドパートナーと共同で設立し、代表理事を務める。

【書籍】

ポストコロナのキャリア戦略 経営×ファイナンス (ロギカ書房)

【保有資格】

・証券外務員一種

・FP(ファイナンシャルプランナー)2級

堀江

堀江転職相談頂いた方にはメディア記事では書けない下記情報をお伝えします!

- 日本M&Aセンター含めた同業各社の違いを解説

- 日本M&Aセンターへ転職後のキャリアの選択肢をご紹介

- 日本M&Aセンターの強み、弱み、組織の内情をご説明

- 日本M&Aセンターの内定を取り切るマンツーマン面接対策を実施

- 志望企業に直接転職できない方も、1社挟んで志望業界・企業にたどり着けるルートを伝授

\転職意思が固まる前の情報収集も歓迎/

日本M&Aセンターの採用状況は?

日本M&Aセンターは新卒採用と中途採用を行っております。

中途採用は通年で実施しており、未経験と経験者双方の採用枠があります。

後に述べますが、採用ハードルは相応に高いためしっかり選考対策を行ってから応募されることをお勧めします。

「自分に採用可能性はあるのか?」

「どのような経験を積めば採用可能性がでてくるのか?」

「内定獲得にむけた選考のポイントを教えて欲しい」

など、ご要望がありましたらお気軽に弊社へお問い合わせ下さい。

日本M&Aセンターのおすすめポイントは?

1)圧倒的なM&A案件の獲得力により、非常に成約実績が積みやすい

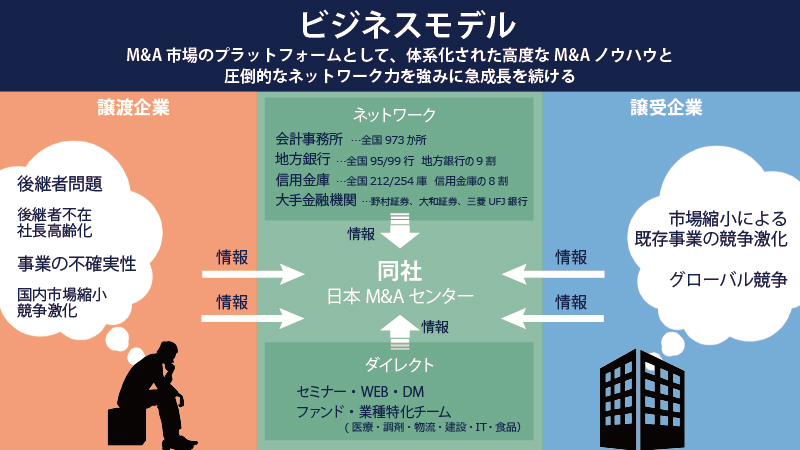

創業以来構築し続ける全国の金融機関や会計事務所とのネットワークにより、日々多くのM&Aを検討する企業の紹介が日本M&Aセンターに持ち込まれます。

日々大量の経営者との接点を持つ金融機関や会計事務所と提携することで日本中からM&Aにおけるファーストコールを集めています。

新規のDM発送やテレアポの業務工数を最低限におさえ、紹介案件を中心に仕事ができる体制があるため、M&Aコンサルタントにとって非常に効率良く営業ができる会社と言えます。

その結果、大手仲介会社の中で最も多くの成約実績を早期に積むことができる環境があります。

2)充実した教育制度

日本M&Aセンターでは新人のスキルアップ、中堅社員のさらなる成長のため豊富な研修を用意してます。

入社時に行う研修では「M&A業務フロー研修」「企業概要書作成研修」「企業価値評価研修」「ロールプレイング研修」…など徹底的に基礎を磨きあることができます。

また、中堅社員向けの研修にて「成功事例・失敗事例の分析」「M&A特殊スキーム研修」「M&A関連法務・税務の改正に係る研修」など絶えず会社のノウハウを社員に提供する場を用意しています。

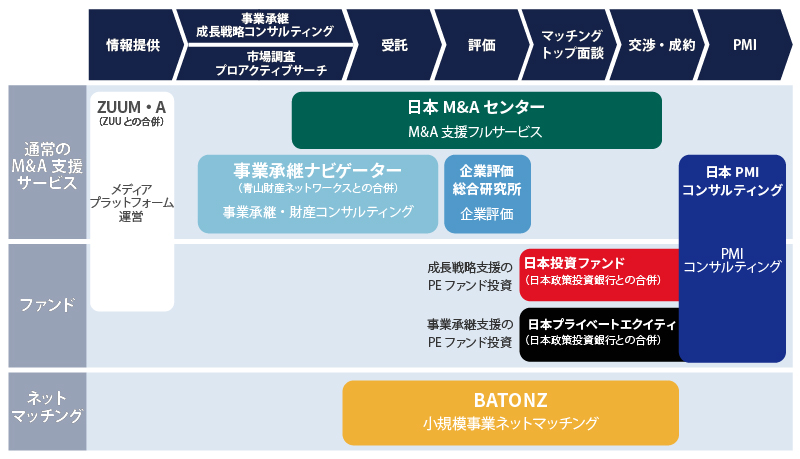

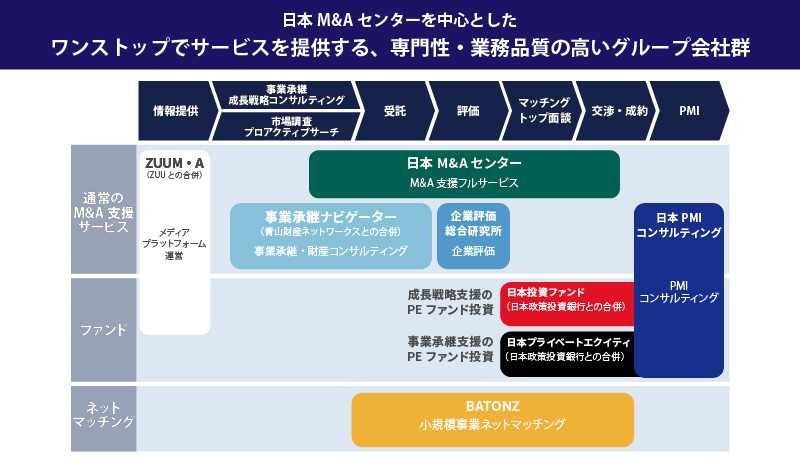

3)M&Aに関わる幅広いく質の高いソリューションをグループで提供可能

下記のようにM&Aに関する課題をワンストップでか解決するためのグループ会社が多く存在し、専門性、業務品質の高いサービスを総合的に提供しています。

譲渡企業との交渉でもオーナー企業が抱える課題を総合的に解決できるソリューションがあるため信頼を獲得しやすいと言えるでしょう。

日本M&Aセンターへの転職難易度は?

日本M&Aセンターは経営者への営業力や、ファイナンスのバックグラウンドのある人材を採用しています。

M&A仲介会社の中でも中途採用の人数が多く、多様な業界からM&Aコンサルタントとして素養を感じる人材を未経験で採用している門戸の広い企業と言えます。

一方で、M&A業界に対する志望度の高さ、事業承継オーナーの役に立ちたいという想いを非常に重要視する傾向にありますので、その点はしっかり対策が必要です。

金融業界から日本M&Aセンターへ転職する人が多い?

銀行、証券、保険、リースといった金融業界からの転職は比較的多いと言えます。

銀行での融資経験者であれば、経営者が抱える資金繰りや税金、事業承継や相続といった悩みに対応してきた経験が活かせるでしょう。

中小企業の財務について触れる機会が多くあると思いますので、その点も親和性があるでしょう。

一方で、証券会社のリテール営業や保険の営業に従事している方も、新規開拓営業経験を高く評価され採用されることがあります。

日本M&Aセンターの金融業界以外からの転職可能性は?

金融業界以外からも転職は可能です。

業界問わず、法人営業の経験者や新規開拓などで営業成績の優秀な方が採用のターゲットとなります。

商社、人材紹介、求人広告やその他広告関連、不動産業界など幅広く採用の可能性があります。

また、会計士や税理士、弁護士などの士業の採用も積極的に行っています。

資格保持者はコーポレートアドバイザーポジションなど別の採用枠があります。

M&A業界からの転職は?

経験者は積極的に採用を行っております。

エグゼキューションまで1人で実行できる能力水準が求められるため、他社にてエグゼキューションを主担当として3件程度はこなしてきた経験が望ましいと言えます。

日本M&Aセンター転職支援事例は?

弊社を通じてM&A仲介業界への転職に成功した事例をいくつかご紹介します。

中小企業経営者の悩みの中で特に大きなものが事業承継であると感じたため、同社へ転職。

【年齢】27歳

【前職】証券会社リテール営業

【転職前年収】700万円

【転職後年収】700万円+賞与+インセンティブ

経営者に対する仕事ができ、かつ専門的なスキルがついて稼げる環境で働きたいと考え、全てが叶う同社へ転職。

【年齢】25歳

【前職】メガバンク

【転職前年収】550万円

【転職後年収】500万円+賞与+インセンティブ

営業と財務の専門性が付けられるキャリアを模索し、かつ現職の生涯年収を超えたいと考え同社に入社。

【年齢】26歳

【前職】損害保険会社

【転職前年収】650万円

【転職後年収】550万円+賞与+インセンティブ

日本M&Aセンターに向いている人は?

「中小・中堅企業の経営者を尊敬し貢献したいという想いが強い」、「事業承継、M&Aに対する関心が強い」、「成長意欲が旺盛である」、「目標達成意欲が強い」というようなパーソナリティをお持ちの方は、日本M&Aセンターでの仕事に向いており、また活躍される方が多いでしょう。

細かくは採用枠ごとに人物適性が異なりますので、弊社にお問い合わせ頂ければと思います。

※M&Aコンサルタントの採用枠は大きく買い手担当と売り手担当チームに分かれております。

※担当するクライアントの業界によっては買い手売り手双方を担当するチームもあります。

日本M&Aセンターの選考情報

日本M&Aセンターの採用基準は?

日本M&Aセンターへの採用基準として、優秀な営業成績はもちろんのこと、以下のようなマインドが求められます。

- 提案型営業で優秀な成績を残された方

- 中堅・中小企業のM&A業務の実践に熱意をもって取り組める方

- 仕事、学業、スポーツ等で卓越した成果を出してきた方

- 地頭がよい方

- 対人折衝能力の高い方

また、M&Aコンサルタントという業務は、1つのディールが6か月~1年程かかる長期的な仕事となるため忍耐強く業務に取り組める方が求められます。

日本M&Aセンターの一般的な選考ステップは?

日本M&Aセンターでは通常、書類選考→一次面接→二次面接→最終面接の流れで選考が進みます。

₋ 書類選考(履歴書、職務経歴書)

※書類選考通過後、適性検査あり

※面接過程で課題提出あり

₋ 一次面接:人事部面接

₋ 二次面接:部長面接

₋ 最終面接:社長・専務

日本M&Aセンターの面接でよく聞かれる質問は?

日本M&Aセンターの面接では、下記のような一般的な質問に加え同社特有の質問もあります。

Q これまでのキャリアの軸は何か

Q なぜ新卒の会社を選んだか

Q なぜ現職を選んだか

Q なぜ転職しようと思ったか

上記のような質問が出題されるケースが多いです。

(詳細が気になる方は転職サポート時にご説明いたします)

日本M&Aセンターのセミナー情報は?

日本M&Aセンターでは、下記日程で毎週中途採用のWEBセミナーを行っております。

- 毎週水曜日 20:00~21:00

- 毎週土曜日 10:00~11:00

会社紹介やM&Aコンサルタントの仕事紹介、質疑応答の場もあるため、気になる方はこちらよりご覧ください。

堀江

堀江転職相談頂いた方にはメディア記事では書けない下記情報をお伝えします!

- 日本M&Aセンター含めた同業各社の違いを解説

- 日本M&Aセンターへ転職後のキャリアの選択肢をご紹介

- 日本M&Aセンターの強み、弱み、組織の内情をご説明

- 日本M&Aセンターの内定を取り切るマンツーマン面接対策を実施

- 志望企業に直接転職できない方も、1社挟んで志望業界・企業にたどり着けるルートを伝授

\転職意思が固まる前の情報収集も歓迎/

日本M&Aセンターの求人は?

報酬:想定初年度年収:400~1,200万円

<月給+賞与2回+上限のないインセンティブ>

国内の中堅/中小企業のM&Aに関する一連の業務(ソーシング業務/相談受付/提案/企業評価/マッチング/契約書案作成/条件調整/クロージング等の全てのステージ)

・中堅/中小企業のM&A業務の実践に熱意をもって取り組んで頂ける方

・日本の事業承継問題を解決したいという想いのある方

・法人営業実務経験をお持ちの方

・コンサルティング、提案型営業の経験をお持ちの方

・銀行/証券会社等、金融機関での実務経験をお持ちの方

・引受等を含む投資銀行業務の経験をお持ちの方

報酬:想定初年度年収:500~1,200万円

<月給+賞与2回+上限のないインセンティブ>

海外の中堅/中小企業のM&Aに関する一連の業務(ソーシング業務/相談受付/提案/企業評価/マッチング/契約書案作成/条件調整/クロージング等の全てのステージ)

•日常会話~ビジネスレベルで英語力(会議では英語を使用します)をお持ちの方

•中堅/中小企業のM&A業務の実践に熱意をもって取り組んで頂ける方

•コンサルティング、提案型営業の経験をお持ちの方

•銀行/証券/商社等での海外駐在経験をお持ちの方

•引受等を含む投資銀行業務の経験をお持ちの方

M&Aディールを遂行するプロフェッショナル

報酬:想定初年度年収:700万円~1200万円

<月給+賞与2回+スタッフインセンティブ+案件成約インセンティブ+決算賞与>

・企業評価/財務調査

・スキーム案作成

・M&A関連ノウハウの創出、整理、蓄積、共有化に関する業務

・コンサルタントに対するプロフェッショナル支援業務

・公認会計士または税理士の資格取得者

・会計事務所でM&Aの実務経験がある方

・金融機関/監査法人でM&Aの実務経験がある方

・今までの税務/財務の実務経験をM&Aで活かしたい方

日本M&Aセンターの企業情報

ここでは改めて日本M&Aセンターの企業情報について解説します。

日本M&Aセンターの会社概要は?

企業の「存続と発展」を目的とし、友好的M&A支援サービスを業務とする国内最大の独立系M&Aブティックファームです。

2007年12月に東証一部上場を果たし、日本全国のあらゆる業種をカバーする完全独立系のM&A仲介会社として、これまで(2021年時点で)4500件を超えるM&Aを成功に導いています。

全国の地方銀行9割・信用金庫の8割、973の会計事務所等と国内最大級のネットワークを構築しており、体系化された高度なM&Aノウハウと圧倒的なネットワーク力を強みに急成長を続ける業界のリーディングカンパニーといえます。

また、研修体制も充実しており、M&A業務未経験者の方でも充分にチャレンジ可能な環境です。

上場会社高額年収ランキング常連企業であり、待遇も非常に良い企業といえます。

東京本社、大阪支社、名古屋支社、福岡支店、札幌営業所、 広島営業所、沖縄営業所の7箇所に拠点を設置し、全国をカバーしています。

また、海外にも進出しており、シンガポール・オフィス、インドネシア駐在員事務所、ベトナム現地法人、マレーシア駐在員事務所を開設しています。

日本M&Aセンターの事業内容は?

下記図のようにグループ会社の総合力を活かし、M&A検討のため情報収集から、M&A後の経営統合(PMI)支援まで、ワンストップでサービスを提供しています。

日本M&Aセンターの直近の業績と課題とは?

2021年現在、日本M&Aセンターは11期連続で増収増益を実現しており、過去3期では中期経営目標を前倒しで達成するなど非常に好調な業績を発表しています。

2020年9月には時価総額1兆円を超え、名実ともにM&A業界のリーディングカンパニーと言えるでしょう。

コロナ禍においてはWeb面談やWebセミナーの開催を積極的に行っております。

また、全国7か所の拠点の他、22か所のサテライトオフィス・出張所を設けており顧客のニーズに合わせた営業活動を行っています。

日本M&Aセンターの年収・福利厚生は?

<年収イメージ>

固定+業績賞与+上限のないインセンティブ

※給与は前職の給与水準、職務経験等を考慮

同社で非常にご活躍されている方は、若くして数千万円の報酬を得ておられる方がたくさんおられます。

具体的にどの程度の割合の方がそのような報酬を得ておられるかなど詳細は、この記事では割愛させて頂きます。

ご興味がありましたら弊社にお問い合わせくださいませ。

<研修制度>

日本M&Aセンターは上記図のように充実した研修制度があります。

未経験からM&A業界にチャレンジする方にとっては安心感のある職場環境と言えるでしょう。

日本M&Aセンターの企業文化・組織体制は?

同社の成り立ちは、地域の有力な公認会計士・税理士が中心となり全国の会計事務所を「地域M&Aセンター」としてネットワーク化し、一手にM&Aの案件を対応できる組織を作ることを目的としています。

現在では、全国の地方銀行9割・信用金庫の8割、973の会計事務所等のネットワークを構築しており、中堅中小企業のM&Aプラットフォームと言えるでしょう。

また、同社では支援業界や、提携先ごとのチームに分かれクライアントや提携企業をサポートしています。

配属は、面接の際に決まりますので応募前にどこのチームで専門性を発揮したいかを検討されることをお勧めいたします。

※弊社では転職サポートの際に、同社の組織体制についても詳細なご説明を行わせていただきます

日本M&Aセンターのワークライフバランスは?

担当する案件が多くなるほど業務が忙しくなる傾向にあります。

一方で、自身が担当している案件を成約まで導くことができれば、その分報酬が増えますので業務時間をコントロールしながらも夢中で働いている方が多い印象です。

日本M&Aセンターの各オフィス所在地は?

(東京本社)

〒100-0005

東京都千代田区丸の内一丁目8番2号

鉃鋼ビルディング 24階

TEL:03-5220-5454(代) FAX:03-5220-5455

(大阪支社)

〒530-0017

大阪府大阪市北区角田町8番1号

梅田阪急ビルオフィスタワー 36階

TEL:06-7669-9600(代) FAX:06-7669-9601

(名古屋支社)

〒450-6418

愛知県名古屋市中村区名駅3-28-12

大名古屋ビルヂング 18階

TEL:052-533-3380(代) FAX:052-533-3387

(福岡支店)

〒812-0011

福岡県福岡市博多区博多駅前2丁目2-1

福岡センタービル 9階

TEL:092-686-9279(代) FAX:092-686-9280

(札幌営業所)

〒060-0042

北海道札幌市中央区大通西4丁目6-1

札幌大通西4ビル 6階

TEL:011-522-6173(代) FAX:011-522-6174

(広島営業所)

〒732-0057

広島県広島市東区二葉の里三丁目5番7号

GRANODE 広島7階

TEL:082-568-0626(代) FAX:082-568-0627

(沖縄営業所)

〒900-0015

沖縄県那覇市久茂地1丁目7番1号

琉球リース総合ビル8階

TEL:098-866-8601(代) FAX:098-866-8602

堀江

堀江転職相談頂いた方にはメディア記事では書けない下記情報をお伝えします!

- 日本M&Aセンター含めた同業各社の違いを解説

- 日本M&Aセンターへ転職後のキャリアの選択肢をご紹介

- 日本M&Aセンターの強み、弱み、組織の内情をご説明

- 日本M&Aセンターの内定を取り切るマンツーマン面接対策を実施

- 志望企業に直接転職できない方も、1社挟んで志望業界・企業にたどり着けるルートを伝授

\転職意思が固まる前の情報収集も歓迎/