M&Aキャピタルパートナーズは、有価証券報告書で公表する2020年度の平均年収(給与)が2,270万円、過去5年間の平均年収は2,551万円におよぶ、非常に年収が高いことで注目を集めているM&A仲介会社です。

高年収帯の上場企業と比較しても以下の通り最も高い平均年収水準となっております。

- M&Aキャピタルパートナーズのおすすめポイント

- M&Aキャピタルパートナーズへの転職難易度

- M&Aキャピタルパートナーズがどのような選考を行っているか

- M&Aキャピタルパートナーズの企業文化やワークライフバランスについて

監修者

ヤマトヒューマンキャピタル株式会社 代表取締役

一般社団法人日本プロ経営者協会 代表理事

堀江 大介 | Daisuke Horie

野村證券、ITスタートアップ、コンサルティング業界専門の人材紹介会社を経て、ヤマトヒューマンキャピタル創業。

これまで、同領域に200名以上の方を支援した実績をもつ。

事業承継問題の解決には投資資金に加え「経営人材」を輩出するエコシステムが必要であると考え、一般社団法人日本プロ経営者協会をPEファンドパートナーと共同で設立し、代表理事を務める。

【書籍】

ポストコロナのキャリア戦略 経営×ファイナンス (ロギカ書房)

【保有資格】

・証券外務員一種

・FP(ファイナンシャルプランナー)2級

堀江

堀江転職相談頂いた方にはメディア記事では書けない下記情報をお伝えします!

- M&Aキャピタルパートナーズ含めた同業各社の違いを解説

- M&Aキャピタルパートナーズへ転職後のキャリアの選択肢をご紹介

- M&Aキャピタルパートナーズの強み、弱み、組織の内情をご説明

- M&Aキャピタルパートナーズの内定を取り切るマンツーマン面接対策を実施

- 志望企業に直接転職できない方も、1社挟んで志望業界・企業にたどり着けるルートを伝授

\転職意思が固まる前の情報収集も歓迎/

M&Aキャピタルパートナーズの採用状況は?

現在、M&Aキャピタルパートナーズは新卒採用を行っておらず、中途採用のみを行っております。

中途採用は通年で実施しており、未経験と経験者双方の採用枠があります。

後に述べますが、採用ハードルは相応に高いためしっかり選考対策を行ってから応募されることをお勧めします。

「自分に採用可能性はあるのか?」

「どのような経験を積めば採用可能性がでてくるのか?」

「内定獲得にむけた選考のポイントを教えて欲しい」

など、ご要望がありましたらお気軽に弊社へお問い合わせ下さい。

M&Aキャピタルパートナーズのおすすめポイントは?

1)20代、30代で最も高い年収を稼げる可能性のある会社であること

皆さんはいつ年収のピークを持ってきたいでしょうか?

年収をできるだけ高くしたいと多くの方は考えますが、重要なことは「何歳のタイミングでいくら稼ぎたいか?」という視点です。

50歳で年収3,000万円を目指すのか、35歳で目指すのかで取るべきキャリア戦略は全く異なります。

例えば、総合商社や外資系コンサルティングファームなど相対的に高年収の業界でも20代年収3,000万円以上を獲得できる可能性はかなり低いでしょう。

M&Aキャピタルパートナーズでは20代で年収3,000万円を上回る方々が数多くおられます。

現在、20代、30代で最も年収を稼げる可能性のある会社がM&Aキャピタルパートナーズと言ってよいでしょう。

2)未経験からでも成果を出せる教育体制と企業文化

同社に勤務する大半の方は未経験からM&Aコンサルタントとしてのキャリアをスタートします。

しかし、一人のコンサルタントあたりの収益額からも分かるように同社の人材の多くの方が業界の中でも特に活躍している方が多いと言えます。

その理由は、徹底したOJTによる教育体制と、アップorアウトではなく「人を育てる」という企業文化がある点が大きいでしょう。

3)優秀な人材が多く、刺激を受けながら切磋琢磨できる環境

同社は多様な業界から優秀な営業やファイナンス系の人材が集まっています。

性格面も前向きで成果にこだわり働くタイプの人材が多いため、ともに学び合い切磋琢磨できる環境でしょう。

弊社を通して転職された多くの方がこの点を同社の魅力の一つとおっしゃいます。

4)日本に3社しかない東証一部に上場する大手M&A仲介会社という社会的信用

東証一部に上場するM&A仲介会社は以外に少なく2021年時点3社しか存在しません。

M&A仲介ビジネスは元来、M&Aコンサルタントの個人的な能力によって成果が決まってしまう、非常に属人性の高いビジネスです。

しかし、東証一部上場会社になるには毎年成果を出し続ける(予実を合わせ続ける)、稼ぐ仕組みが必要です。

個人の集まりではなく、組織として成果を出す仕組みがある点も同社で働く魅力です。

また、シニアな中小企業経営者からするとやはり東証一部上場会社と言われると安心感がありますので、営業のしやすさという点も大きな魅力でしょう。

5)日本で最も離職率の低い大手M&A会社?

同社は、上記1)~4)の理由のため、大手仲介会社では最も離職率の低い会社です。

働く人が長く在籍したいと思う魅力的な会社と言えるでしょう。

M&Aキャピタルパートナーズへの転職難易度は?

M&Aキャピタルパートナーズは経営者への営業力や、ファイナンスのバックグラウンドのある人材を採用しています。

非常に高額な年収水準のため、既に業界で活躍していた方が採用ターゲットであると誤解されることもありますが、実態は多様な業界からM&Aコンサルタントとして素養を感じる人材を未経験で採用しているという会社です。

また、M&A業界の志望度の高さ、事業承継オーナーの役に立ちたいという想いを非常に重要視する傾向にありますので、その点はしっかり対策が必要です。

営業としての高い素養のPRと業界への想いが語ることができれば十分未経験からの採用可能性があります。

金融業界からM&Aキャピタルパートナーズへ転職する人が多い?

銀行、証券、保険、リースといった金融業界からの転職は比較的多いと言えます。

銀行での融資経験者であれば、経営者が抱える資金繰りや税金、事業承継や相続といった悩みに対応してきた経験が活かせるでしょう。

中小企業の財務について触れる機会が多くあると思いますので、その点も親和性があるでしょう。

一方で、証券会社のリテール営業や保険の営業に従事している方も、新規開拓営業経験を高く評価され採用されることがあります。

M&Aキャピタルパートナーズの金融業界以外からの転職可能性は?

金融業界以外からも転職は可能です。

業界問わず、経営者への提案型営業経験者で営業成績の極めて優秀な方が採用のターゲットとなります。

商社、人材紹介、求人広告やその他広告関連、不動産業界など幅広く採用の可能性があります。

昨今は、会計のバックグラウンドを評価され会計士の方も多く転職されています。

M&A仲介業界からの転職は?

同業のM&A仲介会社からM&Aキャピタルパートナーズへ転職する方は非常に多くおられます。

まだまだ業界経験者が足りていませんので、仮に1年であったとしてもM&A経験があれば採用可能性はかなり高まるといって良いでしょう。

固定給部分の報酬制度も未経験者とは異なる制度が用意されています。

M&Aキャピタルパートナーズ転職支援事例は?

弊社を通じてM&A仲介業界への転職に成功した事例をいくつかご紹介します。

インセンティブ制度に不満を持ち、成果に応じた報酬を獲得できる会社として同社へ転職。

【年齢】30歳

【前職】M&A仲介業界

【転職前年収】1,000万円

【転職後年収】540万円+賞与+インセンティブ

【転職2年後年収】2,000万円を突破

インセンティブ制度に不満を持ち、成果に応じた報酬を獲得できる会社として同社へ転職

【年齢】30歳

【前職】M&Aアドバイザリー

【転職前年収】600万円

【転職後年収】500万円+賞与+インセンティブ

【転職2年後年収】3,000万円を突破

親戚に事業承継型M&Aの成功で幸せな人生を送っている経営者がいたためM&A業への強い関心を持ち転職

【年齢】29歳

【前職】監査法人(監査業務)

【転職前年収】900万円

【転職後年収】500万円+賞与+インセンティブ

M&Aキャピタルパートナーズの選考情報

M&Aキャピタルパートナーズの採用基準は?

M&Aキャピタルパートナーズへの採用基準として、優秀な営業成績はもちろんのこと、以下のようなマインドが求められます。

- 経営者への提案型営業経験者で営業成績の極めて優秀な方

- 自立しており、自らビジネスを作り出すというマインドのある方

- 経営者に寄り添い、信頼を勝ち得ることのできる人物タイプの方

- 日本の事業承継問題を解決したいという想いのある方

- 新たな知識を学び続けられる方

M&A仲介という職種上、入社後新たに学ぶことが多岐にわたるため自立して知識をキャッチアップできる方かどうかを判断されます。

M&Aキャピタルパートナーズの一般的な選考ステップは?

M&Aキャピタルパートナーズでは通常、書類選考→一次面接→二次面接→会食面接の流れで選考が進みます。

書類選考(履歴書、職務経歴書)

₋ 一次面接:基本的に担当部長1名

※部長2名、若しくは当日に部長1名面接→社長面接を連続で実施する場合も有り。

₋ 二次面接:社長面接

※部長も同席する場合も有り。

₋ 会食面接:社長と担当部長1名、その他若社員

M&Aキャピタルパートナーズの面接で見られているポイントは?

M&Aの提案活動を行う際にオーナー経営者に信頼されるコミュニケーションができるかを重視しています。

誠実で信用できる人物であるかどうか、オーナーからの質問に適切に返答ができる一定レベルの頭のキレがあるかなど、実際の営業時にを想像しながら評価しているように感じます。

M&Aキャピタルパートナーズの面接でよく聞かれる質問は?

M&Aキャピタルパートナーズの面接では、下記のような一般的な質問に加え同社特有の質問もあります。

Q なぜ現職を選んだか

Q なぜ転職しようと思ったか

Q なぜM&A仲介会社で働きたいか

上記のような質問が出題されるケースが多いです。

(詳細が気になる方は転職サポート時にご説明いたします)

中でも、現職までの成果をM&A業界でどのように体現していくのかという観点やこれまでの転職における軸、M&A業界に対する熱量などが面接でみられます。

堀江

堀江転職相談頂いた方にはメディア記事では書けない下記情報をお伝えします!

- M&Aキャピタルパートナーズ含めた同業各社の違いを解説

- M&Aキャピタルパートナーズへ転職後のキャリアの選択肢をご紹介

- M&Aキャピタルパートナーズの強み、弱み、組織の内情をご説明

- M&Aキャピタルパートナーズの内定を取り切るマンツーマン面接対策を実施

- 志望企業に直接転職できない方も、1社挟んで志望業界・企業にたどり着けるルートを伝授

\転職意思が固まる前の情報収集も歓迎/

M&Aキャピタルパートナーズの求人は?

弊社の取り扱っているM&A仲介業界の求人例をいくつかご紹介します。

報酬:基本給420万円+賞与+インセンティブ

中堅・中小企業のM&Aに関する一連の業務

・譲渡企業の発掘(ソーシング)

・譲受企業とのマッチング(エグゼキューション)

・譲渡契約の締結(クロージング)

・提案型営業経験者で営業成績の極めて優秀な方

・会計士やファンド業務経験のある方

・中小企業向けの経営コンサル業務経験者

・自らビジネスを作り出すというマインドのある方

・経営者に寄り添い、信頼を勝ち得ることのできる方

・日本の事業承継問題を解決したいという想いのある方

報酬:基本給420万円+賞与+インセンティブ

・譲受企業の新規開拓

・譲受企業からのニーズ収集

・譲受企業のM&A戦略アドバイス

・譲渡検討企業との提携促進

・新規開拓営業の得意な方

(人材紹介会社や求人広告、商社、銀行、保険、証券、メーカー、不動産など)

・その他無形商材系で営業力が強い方であれば検討可

・上記いずれかの業界での営業経験2年以上で、成績がトップクラスの方

※電話営業をはじめとした新規開拓に強い志向性を持っていること

報酬:(月額固定給×12ヶ月)+インセンティブ

・ディールにおける論点相談

・デューディリジェンスにおけるチームサポート

・企業評価/案件概要書のクオリティマネジメント

・クロージングドキュメント作成支援

・外部専門家チームとの連携

・司法書士として組織再編やM&A関連の登記実務2年以上(公認会計士)

・公認会計士としてM&Aの案件サポート経験2年以上

・バリュエーション、DDの経験が豊富で税務にも強い方(税理士)

・税理士として組織再編やM&Aの案件サポート経験2年以上

M&Aキャピタルパートナーズの企業情報

ここでは改めてM&Aキャピタルパートナーズの企業情報について解説して参ります。

M&Aキャピタルパートナーズの会社概要は?

M&Aキャピタルパートナーズ株式会社は、2005年に設立された中小・中堅企業の事業承継型M&Aを得意とするM&Aブティックファームです。

創業から数年は、調剤薬局関連のM&A支援に注力し急成長し、現在は様々な業種のM&A成約実績を持っています。

他のM&A仲介会社に比べ、コンサルタント一人当たりの収益力が極めて高く、また紹介ではなく直販型の営業が強い為、紹介料の支払いも少なく利益率も極めて高いのが特徴です。

バックオフィス部門を除いた入社一年超えのコンサルタントの平均年収は3,000万円を超えます。

上記、高収益力の根源の一つは、社風にあり、個でプロフェッショナルであると同時に、助け合いの風土があり、業界では珍しく離職率が極めて低く、ノウハウや事例の共有などの面で優位性があります。

上記のように2016年にはM&Aアドバイザリーファームの老舗企業である株式会社レコフを買収し、ミドルキャップ以上の案件もカバーできる体制を構築しています。

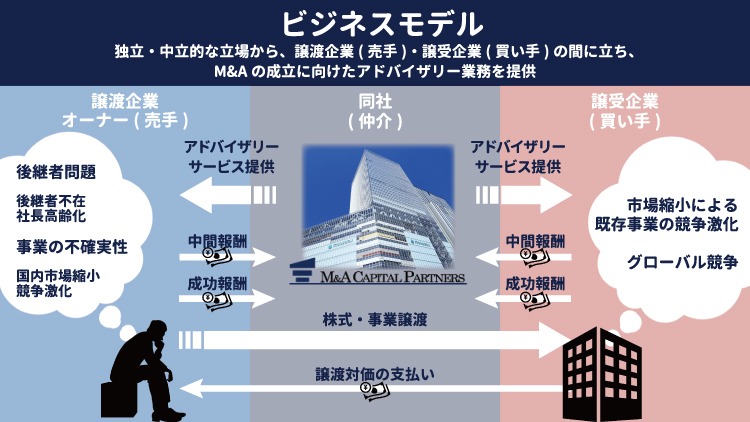

M&Aキャピタルパートナーズの事業内容は?

- M&A関連サービス事業

独立・中立的な立場から、譲渡企業(売り手)・譲受企業(買い手)の間に立ち、 M&Aの成立に向けたアドバイザリー業務を提供しています。

M&Aキャピタルパートナーズの直近の業績は?

株式譲渡または事業譲渡による、中堅・中小企業の「事業承継M&Aの提案・助言」に注力し、毎年安定した成約実績を積み重ねております。

直近では、株式会社レコフ及び株式会社レコフデータとの経営統合により、事業承継に加え、海外案件(クロスボーダー案件)や成長戦略、業界再編などの様々なニーズに対応する総合型M&Aグループを目指しています。

M&Aキャピタルパートナーズの年収・福利厚生は?

基本給420万円+個人営業インセンティブ+会社業績賞与+定性評価賞与

※仮に年間1円も収益を上げられなかった場合の賞与は100-200万円程度の方が多く初年度年収は550~600万円程度になる方が多い。

2020年度の平均年収:2,270万円

<各手当・制度補足>

通勤手当:毎月5万円まで

社会保険:補足事項なし

<教育制度・資格補助補足>

※OJTや社内研修、顧問弁護士などを招いた勉強会などが中心となります。

M&Aキャピタルパートナーズのワークライフバランスは?

案件が多くなるに連れ、ハードワークになる傾向があります。

一方で、自身が担当している案件を成約まで導くことができればその分自身の給与に反映される文化があるため、夢中で働いている方が多いのが同社の特徴とも言えます。

ハードに働く方も多いが会社からの強制的なものは感じられず、各々の高いモチベーションにより働いている印象です。

実際の働き方をより詳しく知りたい人は、弊社にお気軽にご相談ください。

M&Aキャピタルパートナーズの各オフィス所在地は?

(本社)

〒100-6738

東京都千代田区丸の内一丁目9番1号

グラントウキョウノースタワー38階

電話番号03-6880-3800(代表)

(大阪オフィス)

〒530-0001

大阪府大阪市北区梅田2-2-2

ヒルトンプラザウエストオフィスタワー19階

堀江

堀江転職相談頂いた方にはメディア記事では書けない下記情報をお伝えします!

- M&Aキャピタルパートナーズ含めた同業各社の違いを解説

- M&Aキャピタルパートナーズへ転職後のキャリアの選択肢をご紹介

- M&Aキャピタルパートナーズの強み、弱み、組織の内情をご説明

- M&Aキャピタルパートナーズの内定を取り切るマンツーマン面接対策を実施

- 志望企業に直接転職できない方も、1社挟んで志望業界・企業にたどり着けるルートを伝授

\転職意思が固まる前の情報収集も歓迎/