ヤマトヒューマンキャピタル株式会社 代表取締役

一般社団法人日本プロ経営者協会 代表理事

堀江 大介 | Daisuke Horie

野村證券、ITスタートアップ、コンサルティング業界専門の人材紹介会社を経て、ヤマトヒューマンキャピタル創業。

これまで、同領域に200名以上の方を支援した実績をもつ。

事業承継問題の解決には投資資金に加え「経営人材」を輩出するエコシステムが必要であると考え、一般社団法人日本プロ経営者協会をPEファンドパートナーと共同で設立し、代表理事を務める。

【書籍】

ポストコロナのキャリア戦略 経営×ファイナンス (ロギカ書房)

はじめに

本特集記事では、保険業界への転職について、業界の実情や仕事内容、やりがい・魅力、大変なところなどを具体的に解説していきます。

これから保険業界(営業職)への転職・就職(営業職)を目指している方、すでに保険業界への転職(営業職)を考えていて不安で迷っておられる方に、ぜひご参考にして頂ければ、ご自身が向いているか向いていないか、転職に成功や失敗をする可能性はどの程度あるのかなど具体的にイメージできると思います。

あなたにとって、良い情報をお届けできたら幸いです。

- 保険業界の現状や今後

- 保険業界の役割

- 保険業界の1日の流れ

- 保険業界に必要なスキル、心構え

- 保険業界経験者におすすめの転職先

小林

小林転職相談頂いた方には保険業界出身の私が担当し、メディア記事では書けない下記情報をお伝えします!

- 保険業界の非公開&未経験OKの求人をご紹介

- 保険業界転職後のキャリアの選択肢を解説

- 保険業界のマイナス点、個別企業ごとの優劣をご説明

- 志望企業へ社長や幹部経由の特別ルートでの応募も可能

- 内定を取り切るマンツーマン面接対策を実施

☆志望業界に直接転職できない方も、1社挟んで業界にたどり着ける最短ルートを伝授

\転職意思が固まる前の情報収集も歓迎/

保険業界とは?

アドバイザー

アドバイザー保険業界と言っても、生命保険、損害保険、その他各種保険など様々な保険がありますが、当記事では、主に生命保険業界に限定したいと思います。

保険業界の現状は?

みなさんは保険業界(生命保険業界)にどのような印象をお持ちでしょうか?

これからまだまだ市場は成長するとお考えの方、またはもう飽和状態であまり成長は見込めないのではとお考えの方、よく分からないとお考えの方など様々かと思います。

現状日本国内において

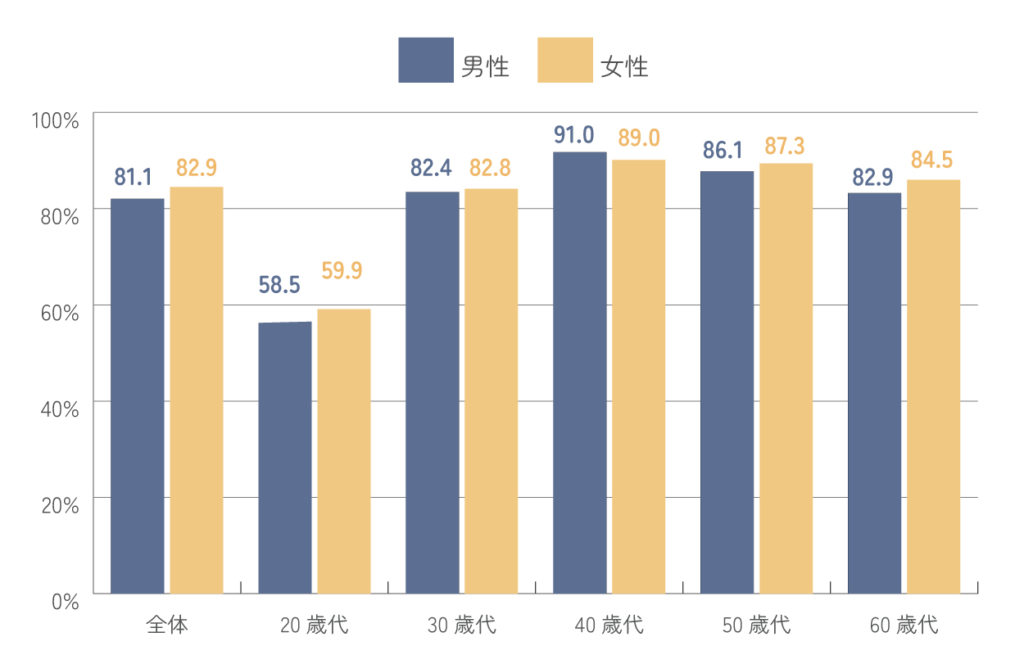

日本国内の生命保険の全体の加入率を見てみると、男性、女性共に80%を超えています。

特に加入率が高い年齢層で見ていくと、40代男性・女性が約90%と高い加入率となっています。

一方で、加入率が低い年齢層で見ていくと、20代男性・女性が約60%と他の年齢層に比べると低い加入率となっています。

他にも30代男性・女性の加入率は約82%、50代男性・女性の加入率は約86%、60代男性・女性の加入率は約83%となっています。

(※生命保険文化センター 「生活保障に関する調査」令和元年度調べ)

都道府県別の加入率まで落とし込むとまた違った加入率となる県もあると思いますが、日本国内全体では上記のような加入率となる中で、これから保険業界へ転職を検討される方はどのような印象を持たれますか?

保険業界の今後は?

アドバイザー

アドバイザー保険業界(生命保険業界)は前述の通り高い加入率を占めています。そのため、世界的に見ても日本は「保険大国」と言えるでしょう。

ただし生命保険と言っても、誰でも希望すれば加入できる訳ではありません。

中には体の健康状態などの状況によっては、加入できない方または加入できても特別保険料を上乗せで支払えば加入できる方などもいらっしゃいます。

その意味では残されている成長余地(これから保険加入を検討する母集団)は、加入率から見た残りの数字(加入率80%なら、残りの20%)よりは少なくなる可能性もあります。

ただ年齢層に着目すれば、20代男性・女性は健康でまだまだ生命保険に加入していない方がいらっしゃる可能性がありますから、マーケットとしてはまだまだ成長する余地があるとも言えますし、一番加入率が高かった40代男性・女性に着目するなら、すでに保険に加入している方が別の保険会社に切り替える方が多くなれば、各保険会社の売上は変動しますが、マーケットとしての市場規模はあまり変動しない可能性が高いと思われます。

これから生命保険会社へ転職を検討される方は、上記の点をどのように考えて営業戦略に落としていくかがキーになると思います。

保険営業職の仕事内容とは?

アドバイザー

アドバイザー保険営業職(フルコミッションセールス)の全体のプロセスは以下の通りです。

- 保険加入においての見込みがある個人または企業のリストアップ

- そのリストの個人または企業にTEL、メール、お手紙などでアポイント取得

- 商談(対面またはオンライン)

- クロージング(申込書など契約書面にサイン頂く)

- 契約書面を会社に提出し、査定業務(保険に加入できるかどうかの確認)へ

- 本社から査定結果が営業職へ通知される→無条件、特別条件、謝絶のどれに当たるかが判明

- 契約の締結

・無条件の場合:そのまま契約成立に向かう

・特別条件の場合:上乗せされた保険料の徴収が必要な場合はその保険料を徴収し、追加書面にサイン頂いて契約成立へ向かう

・謝絶の場合:保険加入が難しいため、お断り - 無条件、特別条件の場合は、契約内容が記載された保険証券をお客様へお届けして契約手続きは完了

- 契約後、お客様を定期的にフォローし、お客様の状況を確認。次の商談先入手のため紹介を依頼。

- フォローの中で追加でニーズが発生したら、保険内容をメンテナンス(追加契約や減額など)

上記①〜⑩をお客様ごとに繰り返し行うことで、成約数を伸ばしていきます。その期間は早くて2週間程度で契約が成立する場合もあれば、3ヶ月以上かかる場合もあります。

この中で躓きやすいポイントは、やはりお客様との商談時ですね。お客様の顕在ニーズだけで保険を販売することはそう難しくないですが、潜在ニーズをどう汲み取り、その解決策としての保険をどうプレゼンテーションするかで営業マンによって差が出てくると言えます。

もちろん、商談にあがる前に、どの程度お客様との信頼関係を築くのかといった点も重要になります。

保険営業職のやりがい・魅力とは?

アドバイザー

アドバイザーここではフルコミッションの保険営業職のやりがい・魅力について記載します。

収入面

ここは言わずもがなですが、成功すれば通常のサラリーマンでは得られないような報酬が手に入ります。どのくらい契約すれば、どのくらいの報酬を得られるか気になりますよね?

保険会社によって報酬体系は様々(後述)ですので、一概に言えませんが、年間保険料を基準としている保険会社であれば、以下の計算になることがあります。

ex)お客様個人単位で初年度のみの報酬を想定した場合

<前提>

月あたりのお客様が負担する保険料(保険会社へ支払う金額):15,000円

手数料率:40%(商品によっても異なります)

15,000円×12ヶ月×40%=72,000円

(上記の前提条件で契約した場合のお客様1名から発生する手数料=営業マンの報酬)

週3名のお客様と契約すると、年間では50週のため150名のお客様と契約することになり、その場合の年間の報酬額=年収は、、、

72,000円×150名=10,800,000円 となります。

この報酬にボーナスなども上乗せとなることもありますから、ボーナスも加えると約15,000,000円以上になることもありますし、個人だけではなく企業もお客様にしていければ、TOPレベルの営業マンとなると年収100,000,000円以上稼いでいる営業マンもいます。

これが収入面の魅力になると思います。

社会貢献面

生命保険商品という特性上、お客様に万が一のことがあった場合にお役に立てることは社会貢献という点においても非常に魅力的な商品なのではないかと思われます。

なぜなら、万が一のことがあった場合に貢献できる商品は保険以外は存在しないからです。

勤務時間

生命保険会社によっても異なりますが、一般的にフルコミッションの営業マンの場合は、会社から指定される拘束時間はあまりありません。

週1-2回のミーティングへの出席などは必須でも、毎日出社するよう義務付けられているフルコミッションの生命保険会社は少ないかと思われます。(その会社で不正事案などが発覚し、金融庁などから指導があった場合には、その状況は変わることがあります。)

ですので、自分で働く時間を決められる部分は働き方改革の見地でも、非常に柔軟に働けるとも言えます。その点は魅力に映る方は多いのではないでしょうか。

成長面

ここで言う成長面とは、主に雇用形態からくる営業マン個人の意識の持ち方の違いによって、その営業マンの成長速度が変わることを述べていきます。

一般的な正社員雇用の営業マンの場合は、営業成績があまり上がらなくても収入がゼロになることはないですよね?フルコミッションの営業マンの場合はどうでしょうか。

個人事業主としての雇用になることがあり、その場合には仮に営業成績がゼロの場合は収入もゼロになることがあります。

この恐怖心を持ちながら、日々努力して成長していきますので、正社員での雇用よりも成長曲線が鋭角になることが多いと思われるため、営業マンとして急速に成長する方は多くなる傾向があります。

フルコミッション型保険営業職の大変なところは?

アドバイザー

アドバイザーフルコミッションの保険営業職の大変な部分は、どのようなことを想像されるでしょうか?

大半の方は上手くいかなかった場合の収入面を気にされている方が多いのではないでしょうか。

それも1つありますが、他にも挙げておきます。

収入面

結論から先に言うと、「高い業績をいかに長く挙げ続けられるかどうかということ」が大変なところです。(高い業績でなくてもご自身の満足できる収入で、長く働く方もいらっしゃいます。)

固定給があまりないもしくは全くない職種であって、ご契約を頂ければ収入は上がりますし、その逆の場合は収入が下がることは否めません。

プロアスリートとも似ている側面がありますが、その収入面の浮き沈みをどう捉えるか、そしてその浮き沈みがなくなるようにどうコントロールするかが重要だと思います。

プレーヤーの中では、その収入的なプレッシャーから精神的に追い込まれていき、仕事ができない状況となってしまう方もいらっしゃいますので、メンタルの管理と商談スキルの両面が必要だと思います。

見込み客の確保と契約し続けるための商談スキル

上記の高い業績を挙げ続けるためには、具体的にどうしたら良いのでしょうか。

結論的には2つあると思っています。

1つ目は、計画的かつ継続的に商談先つまり見込み客を確保し続けることです。

2つ目は、商談でのスキルです。

1つ目の見込み客を確保し続けるためには具体的にどうしたら良いでしょうか。

見込み客の確保方法については、個人によって様々ではありますが、以下に2つほど記載します。

①団体に所属する

団体といっても色々ありますが、例えばロータリークラブやライオンズクラブ、ゴルフ場のメンバー、商工会議所、マンションの管理組合、会計士や税理士などの団体などに所属し、保険のお客様になって頂けるであろう方やそこからのご紹介が見込める方と継続的にコミュニケーションを取って、商談に繋げていくという方法です。

②応援して頂ける方(キーマン)を多数確保する

やはりこの仕事はご紹介を頂き、商談へ繋げて成約し続けていかなければ、継続的に活躍するのは困難だと言えます。

ここで言うキーマンは、お願いすれば何人もご紹介頂ける方かつその紹介の影響力が強い方です。

紹介は頂けるが影響力が弱いと商談には繋がりにくいため、影響力が強い方が重要と言えるでしょう。

具体的には、会社を経営されている方や会計士や税理士などの方と連携して、仕事を遂行される方が多いのではないでしょうか。

2つ目の商談でのスキルとは具体的にどういうものでしょうか?

ここでは大きく分けて3つ挙げていきます。

- 商談するお相手が抱えている潜在的な問題を挙げ、お相手自らがそれを解決したいと思う内容の商談ができること

- 財務諸表などの知識やファイナンスの知見によって、定量的な見地から問題点を挙げ、その解決策として保険商品を提案し、お相手が納得できる商談ができること

- 個人のスキルだけでなく、ご紹介者の影響力も併せて、お相手がちゃんと商談の内容を聞かないといけないという環境で商談ができること

契約後のフォロー

アドバイザー

アドバイザー契約することも大変ですが、契約後のフォローもあります。

生命保険という商品の特性上、お客様にとっては契約してからがスタートとなりますので、加入した保険が現在の状況にフィットしているかどうかを定期的に確認し、必要があれば、名義変更や増額、減額などの対応がお客様ごとに必要になっていきます。

お客様が増えれば増えるほど、そのフォローは多岐にわたることが多いです。

ここまではそんなに大変ではないように聞こえるかもしれませんが、例えば、お客様の有事の際などは急遽電車や飛行機がない時間帯などに遠方へ行かなければならないこともあります。

もちろん、その際の交通費や宿泊費は営業マンの負担となるため、いつどこでどのくらいのお金が必要になるのかよめないことも大変な部分となると思われます。

保険業界の年収事情、平均年収は?

こと生命保険のフルコミ営業マンの年収事情ですが、保険会社によっても様々で個人レベルでも年収300万円から年収2億円程度まで振り幅があります。

フルコミでの業界平均年収は約700万円-1,200万円程度となっております。

保険業界に未経験で転職するには?

アドバイザー

アドバイザー未経験からフルコミッションの保険会社へ入社する難易度は、さほど高くはありません。

ある程度、見込み客がいれば入社は可能な会社が多いです。

この要素をどう捉えるかが重要なように思います。

年齢別転職難易度は?

アドバイザー

アドバイザー年齢によって難易度はあまり変わらないことが多いです。

第二新卒、20代、30代、40代、50代ごとの転職難易度は年代ごとにあまり難易度は変わりませんが、お客様の年齢層や体力的な面で40代前半までの方が多い印象です。

保険営業職に向いている人・向いていない人は?

向いている人

向いている人は、言わずもがな保険契約を成約し続けることができる方です。

そのためには前述した見込み客の確保をし続けることができるかどうかが焦点となりますが、ここでは向いている人の定性的な内面のスキルについて解説します。

- スポーツなどでキャプテンや主将などの役職につき、団体をまとめていた人

- 部活や会社などでたくさんの先輩に可愛がられてきた人

- 飲み会やイベントなどに率先して人を誘うことが楽しいと思える人、または集客するのが上手な人

- あまり乗り気ではない人を、説得して乗り気にさせることができる人

- 友人の相談に乗ることが好きな人、またはよく相談される人

- 人の悩みごとを聞くだけでなく、何が解決できればその悩みは解消するのかが早く気づける人

- ポジティブな思考とネガティブ思考の両面を持っていて、自分でその思考がコントロールできる人

- 人のことを笑うよりも人を笑わせる(共感させる)ことが好きな人

向いていない人

- 上記の向いている人の内面的な部分について、1つも該当しない人

アドバイザー

アドバイザー自分は本当に向いているのか不安な人はいつでもご相談ください。

小林

小林転職相談頂いた方には保険業界出身の私が担当し、メディア記事では書けない下記情報をお伝えします!

- 保険業界の非公開&未経験OKの求人をご紹介

- 保険業界転職後のキャリアの選択肢を解説

- 保険業界のマイナス点、個別企業ごとの優劣をご説明

- 志望企業へ社長や幹部経由の特別ルートでの応募も可能

- 内定を取り切るマンツーマン面接対策を実施

☆志望業界に直接転職できない方も、1社挟んで業界にたどり着ける最短ルートを伝授

\転職意思が固まる前の情報収集も歓迎/

保険会社への転職に求められる資格・スキル・経験とは?

資格

保険会社に入社すると商品を販売するための募集人登録が必要となります。

そのためにはその登録のための試験があり、その試験に合格すると生命保険協会に募集人として登録されます。さらに生命保険大学試験などもあり、割と試験が多いと思います。

それ以外は、特定の保険商品を販売するための試験などは保険会社各社で行われることが多いです。また必要だと思えば、宅建や税理士免許なども取得する人もいます。

スキル

前述の「向いている人」で記載している内面的なスキルと、対面でのコミュニケーションスキルが中心になります。

さらに法人をお相手にされる場合は財務的なスキルも時には必要になるため、財務諸表を読めるなどのスキルも大切になります。

経験

特に絶対的に必要な経験はありません。

営業経験はあった方が良いとは思いますが、なくても活躍している人は多いためです。

それよりも前述の「向いている人」の項目に当てはまっているかが重要だと思われます。

保険業界各社への転職情報(評判、口コミ、給与など)

保険業界各社の特徴や評判、社員からの口コミや給料・報酬制度などの企業情報について、詳しく知りたい方はぜひ弊社エージェントまでお問い合わせください。

フルコミ生命保険営業 /一社専属

フルコミ生命保険営業 /代理店

外資系保険会社への転職

外資系保険会社の特徴

アドバイザー

アドバイザー個社別に特徴はありますが、外資系保険会社の代表的な特徴を記載します。

商品

運用母体が海外の場合はそこで運用される商品も存在するため、その会社特有の商品が存在する場合がありますが、外資系保険間での商品の大きな違いはあまり生まれないことが多いです。

働き方

毎日出社する会社もありますが、週2回のMTGのみの参加だけ義務付けされ、あとは自由に働いている会社もあります。

報酬面

入社して2年程度(会社によって異なる)までは固定給がある会社が多いですが、2年後には固定給は消滅し、歩合給(インセンティブ給)のみとなる会社が多いです。

キャリア

ずっとプレイヤーで専門性を磨いていく方もいれば、マネージャーを選択しマネージメントのキャリアを選択する方もいます。

ある一定の基準を満たして入ればマネージャーになることができるため、マネージャーだから上とかいう概念は存在しないことが多いです。

同僚との関わり合い

これは会社によってまたは支店(支社)によっても様々で、一匹狼のごとく働いている方もいれば、数人のチームを構成して動いている方もいます。

キャンペーンでもない限りはチームでの達成インセンティブを個人に振り分けるようなことはないため、基本的には個人での数字を作っていくことになります。

ただ入社直後などの時期は、マネージャーに自身の商談に同行してもらい進め方を教えてもらうなど商談に慣れるためのOJTを受けるケースが多いです。

雰囲気

外資系と聞くと、「国内の企業よりもドライなのでは?」とか「殺伐のしているのでは?」などと思う方もいらっしゃるかもしれませんが、外資系保険会社の場合は国内企業とも変わらない、割と和風の雰囲気であることが多く、「英語」が必要なケースもあまりなく、ドライな雰囲気は感じない会社が多いと思います。(個人の感じ方もありますので、極論人それぞれの感じ方はあると思いますが。)

ただ、報酬体系そのものが明瞭なので、その点ではドライに感じる人もいると思います。

国内と外資系保険会社との違い

アドバイザー

アドバイザー営業マンにフォーカスして言及しますと、国内の保険会社は以下の特徴があると思います。

商品

運用母体は国内であることが多く、会社ごとに商品の特徴に格差が出るようなことはないです。

働き方

基本的には毎日決められた時間に出社する会社が多く(テレワークなどが許されている会社もあります。)通常のサラリーマンと変わらない働き方が多いです。

報酬面

会社によっても違いますが、基本的には基本給+ボーナスという報酬体系が多く、成約した際の個人へのインセンティブ率は外資系のそれよりも少なくなることもあります。

キャリア

ある程度現場の営業を経験した後はマネージャーとなり、セールスレディーさんのマネジメントを行いながら出世していく傾向が多くなります。

同僚との関わり合い

個人の考え方によって様々ですが、基本的にはチームで動くことが多くなり、キャンペーンなども多く、チームの達成をするためにどうするかという考え方が必要になってくることが多いです。

雰囲気

至って和風ですし、プレイヤーは女性が多いので、華やかで活気があると思います。

選考対策は?

選考プロセス

結論的には保険会社各社によっても異なりますが、基本は会社説明(業界・職種の説明も含む)+面談+面接×2の3-4部構成が多いパターンです。

ただ、印象として一般的な企業の面接とは少し異なった印象を持たれることもあるのではないかと思います。

ある外資系の生命保険会社は志望動機や貢献できることなどの将来のことというよりは、今までの過去の経験や行動パターンだけを聞かれる面接もあります。

そのような部分で転職で一般的に言われている企業の面接とは少し内容が異なる場合もあります。

履歴書、職務経歴書作成のポイント

基本的に履歴書は事実を記載、職務経歴書はどんな商品を、どんな顧客に、どういう手法を用いて、販売してきたか、その実績(売上、利益、順位など)はどのようなものであったかを記載し、商談事例(経験)などは保険セールスに親和性があるような事例を中心に記載するのが一般的です。

アドバイザー

アドバイザー必要であれば、アドバイスしますので、気軽にお問い合わせください。

面接のポイント

ズバリ、「保険セールスとの親和性」です。つまりご自身の今までの経験が保険セールスにフィットするかどうかです。

保険という商品は、日本ではあまりイメージが良いものではないという考えを持っている方が多いのが現状です。または良くわからないと考えている方もいるでしょう。

そのようなイメージがあまり良くない、あるいはよくわからないものと認識されている商品を販売するのが保険セールスであるため、例えば、製品のスペックが良くて売れている営業マンやイメージが良い商品を売っている営業マンは、保険業界ではミスマッチであるケースが多いと思います。

なので、いわば逆風だった状況を追い風に変えるような営業経験を多く積んでいる方が親和性が高く、保険セールスにはフィットすると思われ、面接でもそこがポイントになるケースが多いです。

よくある保険業界の転職志望動機

アドバイザー

アドバイザーみなさん、いかがでしょうか。大きく分けて2つに大別されるケースと2つ両方を兼ね備えているケースとあると思います。

具体的には、①稼ぎたいor社会貢献したいや②稼ぎたいand社会貢献したいが多いのではないでしょうか。もちろん個人別に志望動機は異なると思いますが、よくあるのは上記の①②ではないでしょうか。

頻出質問例/よく面接で聞かれることは?

前述の通りですが、その転職希望者さんの特性が保険セールスの特性にフィットするかを確認するための質問が多くなると思います。

例えば、一部をご紹介すると以下の内容が挙げられます。

・これまでの仕事で大失敗した経験はありますか?

・その際にどの様な行動をとりましたか?

・そしてその結果、状況はどう変わりましたか?

保険業界に転職するか迷っているあなたへの経験者からのアドバイス

迷う理由の1つに「自分が保険業界に入って、本当にうまくいくのか(活躍できるのか)」ということが代表的な点ではないでしょうか。前述の向いている人・向いていない人をご覧ください。

向いている人の要素に該当する点が多ければ多いほど活躍する可能性は高くなると思います。

アドバイザー

アドバイザーもっと具体的な話を聞きたいなどご要望がありましたら、お気軽に以下へお問い合わせください。

小林

小林転職相談頂いた方には保険業界出身の私が担当し、メディア記事では書けない下記情報をお伝えします!

- 保険業界の非公開&未経験OKの求人をご紹介

- 保険業界転職後のキャリアの選択肢を解説

- 保険業界のマイナス点、個別企業ごとの優劣をご説明

- 志望企業へ社長や幹部経由の特別ルートでの応募も可能

- 内定を取り切るマンツーマン面接対策を実施

☆志望業界に直接転職できない方も、1社挟んで業界にたどり着ける最短ルートを伝授

\転職意思が固まる前の情報収集も歓迎/

よくある保険業界からの転職理由は?

保険営業マンからの転職先(一社専属、保険代理店)

基本的には同業で代理店などの起業もしくは手数料率や商品数などを追い求めて同業の競合他社へ転職する方が多いです。

他にはM&A業界やスタートアップ、SaaSやメーカーなどの営業へ転職する方もいて、全体を見るとかなり多岐に渡ります。

保険の営業は無形商材の営業のため、他の業界でも商談の構築がスムーズにでき通用することが多く、保険業界ではあまり活躍できなかった人でも他業界では活躍している人もいるように思います。

アドバイザー

アドバイザーお問い合わせ頂ければ、その辺りの情報を提供させて頂きます。

保険業界から未経験で異業種への転職は可能?

前述した通り可能と言えます。

保険セールスは人の感情や企業の課題に対して保険商品を販売するセールス手法を取ることが多く、他の業界でも同様にそのスキームをとって販売するケースが多いため、異業種でも転職が可能ですし、活躍する可能性もあると言えます。

保険業界からおすすめの転職先・キャリアパスは?

アドバイザー

アドバイザー保険業界の特性上、「無形商材の営業」となるため、同様な営業は転職先とは親和性も高く、おすすめの転職先と言えるでしょう。

キャリアパスは様々なため、その辺りは個人のお考えもあるでしょうから、ご相談頂ければお答えさせて頂きます。

保険業界からの転職先求人例

最も年収の高い大手M&Aブティック

報酬:600万円~1億円

中堅・中小企業のM&Aに関する一連の業務

ポテンシャル採用ポジション

報酬:500万円~5,000万円

中堅・中小企業のM&Aに関する一連の業務

報酬:420万円~5,000万円

中堅・中小企業のM&Aに関する一連の業務

報酬:600万円~2,000万円

医療継承のM&Aに関する一連の業務

小林

小林転職相談頂いた方には保険業界出身の私が担当し、メディア記事では書けない下記情報をお伝えします!

- 保険業界の非公開&未経験OKの求人をご紹介

- 保険業界転職後のキャリアの選択肢を解説

- 保険業界のマイナス点、個別企業ごとの優劣をご説明

- 志望企業へ社長や幹部経由の特別ルートでの応募も可能

- 内定を取り切るマンツーマン面接対策を実施

☆志望業界に直接転職できない方も、1社挟んで業界にたどり着ける最短ルートを伝授

\転職意思が固まる前の情報収集も歓迎/

編集者

小林 賢一郎 | Kenichiro Kobayashi

青山学院大学を卒業後、大日本印刷株式会社にて大手飲料メーカーを担当し、商品の販売促進のための提案型営業に従事。その後、プルデンシャル生命保険株式会社に転職し、企業経営者向けの生命保険の提案営業力を活かし約4,000名中上位4%の成績を残す。経営者との業務経験から事業の盛衰は「人材」による所が大きいと感じ、当社にジョイン。